Tradycyjne zestawienie najważniejszych zmian w podatkach, księgowości i innych formalnościach dla branży beauty! W 2022 roku uzbierało się ich aż 37!

Sporo kluczowych zmian omówiłam już wcześniej w innych artykułach na blogu, tutaj więc tylko nakreślę temat i podlinkuję tekst, w którym znajdziesz więcej informacji. W przypadku tematów, których nie omawiałam, zostawię linki do innych miejsc w sieci, w których znajdziesz więcej szczegółów na dany temat.

Zanim zaczniemy, jeszcze dwie uwagi:

- większość omawianych zmian jest skutkiem wprowadzenia tzw. Polskiego Ładu, który jak wiemy, od momentu wprowadzenia był poddawany licznym korektom i jak na razie nie zanosi się, żeby coś miało się w tym zakresie zmienić (przedwczoraj zapowiedziano kolejne poprawki) – traktuj więc ten artykuł bardziej jako przegląd tematów, które warto śledzić, a nie jako zbiór zasad, które na pewno będą obowiązywać w tym samym kształcie przez cały 2022 rok,

- z reguły skupiam się wyłącznie na tematach dotyczących firm, ale w związku z dużą liczbą naprawdę ważnych zmian, w tym roku zahaczyłam również o kilka tematów, które mogą Ci się przydać w prywatnych rozliczeniach,

- uwzględniłam również dostępne opcje pomocowe związane z rosnącą inflacją – są one skierowane głównie do osób prywatnych – dla firm w tej chwili nie ma specjalnej pomocy.

Spis treści – lista wszystkich zmian, które omawiam w artykule:

- Ograniczenie funkcjonowania karty podatkowej

- Wzrost społecznych składek ZUS

- Zmiana sposobu naliczania składki zdrowotnej

- Brak możliwości odliczenia składki zdrowotnej od podatku

- Zmiana terminu opłacania składek ZUS

- Wzrost płacy minimalnej

- Wzrost minimalnej stawki godzinowej

- Zaostrzone przepisy dotyczące niedziel handlowych

- Podniesienie kwoty wolnej od podatku

- Podniesienie granicy drugiego progu podatkowego

- Obowiązkowe płatności bezgotówkowe

- Obowiązek integracji terminala z kasą fiskalną

- Ulga na terminal

- Ulga dla klasy średniej

- Zmiana sposobu naliczania wynagrodzeń pracowników

- Zmiana w rozliczeniach rocznych za 2022

- Możliwość rozliczenia 2022 roku “na zasadach” z 2021 roku (?)

- Nabycie sprawdzające – nowa forma kontroli salonów

- Nowe restrykcje dla firm zatrudniających “na czarno”

- Zmiany w wykupie auta z leasingu

- Zmiana sposobu rozliczania użytkowania firmowego auta do celów prywatnych

- Zmiana limitu płatności gotówkowych dla przedsiębiorców

- Zmiana limitu płatności gotówkowych dla konsumentów

- Zmiany w uldze dla samotnych rodziców

- Możliwość rozliczenia się razem ze współmałżonkiem już w roku zawarcia małżeństwa

- Ulga dla rodzin z co najmniej 4 dzieci

- Ulga dla osób pracujących z prawem do emerytury

- Ulga dla wracających z emigracji

- Rodzinny Kapitał Opiekuńczy

- Tarcze antyinflacyjne

- Dodatek osłonowy

- “Obniżka” cen gazu dla firm

- Skrócenie okresu pobierania zasiłku chorobowego po ustaniu zatrudnienia

- Podniesienie wysokości zasiłku chorobowego za pobyt w szpitalu

- Prawo do świadczeń mimo spóźnienia w opłacaniu składek

- Zmiana sposobu ustalania okresu zasiłkowego

- Zmiany dla spółek

1. Ograniczenie funkcjonowania karty podatkowej

Od 1 stycznia 2022 nie będzie już można wybrać karty podatkowej jako formy opodatkowania salonu. Dotyczy to zarówno osób, które już prowadzą działalność i chciałyby zmienić formę opodatkowania np. z ryczałtu na kartę, jak i tych, które dopiero planują otworzyć działalność w 2022 roku i chciały wybrać właśnie kartę podatkową.

Jedyna grupa, która będzie mogła rozliczać się kartą, to osoby, które w 2021 roku korzystały z takiej formy opodatkowania. Te osoby będą miały taką możliwość.

Więcej informacji na ten temat znajdziesz w TYM artykule.

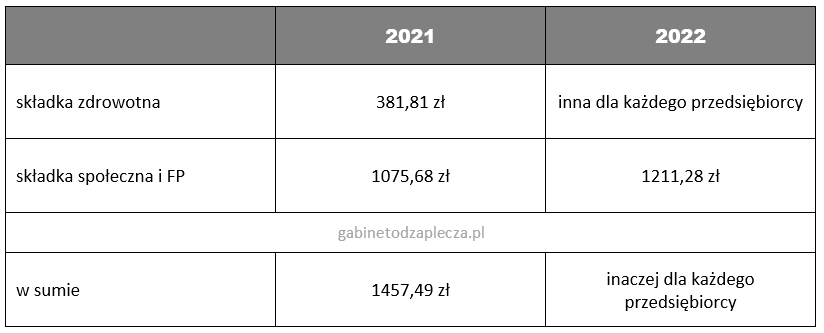

2. Wzrost społecznych składek ZUS

a) zwykłe składki ZUS

W 2021 płaciłyśmy 1075,68 zł składki społecznej, w 2022 roku będziemy płacić 1211,28 zł, czyli o 135,60 zł więcej.

b) preferencyjne składki ZUS

Wzrosną również preferencyjne składki. W 2021 płaciłyśmy 265,78 zł składki społecznej, w 2022 roku będziemy płacić285,71 zł, czyli o 19,93 zł więcej.

3. Zmiana sposobu naliczania składki zdrowotnej

W 2022 roku w związku z wejściem w życie Polskiego Ładu składka zdrowotna będzie wyliczana indywidualnie, zależnie od naszego przychodu/dochodu i formy opodatkowania, czyli:

- omówione wyżej składki społeczne – co miesiąc przez cały 2022 rok stała kwota – tak jak dotychczas,

- składka zdrowotna – w ostatnich latach również stała kwota przez cały rok; od 2022 roku co miesiąc będziesz musiała wyliczać (z małymi wyjątkami, np. na karcie podatkowej będzie prościej), jaką składkę zdrowotną zapłacisz w danym miesiącu.

Sposób wyliczania składki na nowych zasadach jest dość skomplikowany i dodatkowo zależy od naszej formy opodatkowania. Pozwolę sobie więc odesłać Cię do artykułu na ten temat, który przeczytasz TUTAJ. Znajdziesz tam informacje na temat zasad wyliczania składki od 2022 roku i sporo przykładów.

4. Brak możliwości odliczenia składki zdrowotnej od podatku

Od 2022 roku składki zdrowotnej nie będzie można odliczać od podatku. Temat jest dość skomplikowany, dlatego odeślę Cię do artykułu, w którym omawiam szczegóły – znajdziesz go TUTAJ.

5. Zmiana terminu opłacania składek ZUS

Ze względu na to, że w większości przypadków wysokość składki zdrowotnej będzie zależna od naszego przychodu/dochodu, termin płatności składek ZUS został przesunięty z 10 lub 15 dnia miesiąca na 20 dzień miesiąca. Jedynym wyjątkiem są salony prowadzone w formie spółek – dla nich termin opłacania ZUS pozostaje bez zmian – nadal będzie to 15 dzień kolejnego miesiąca za poprzedni miesiąc.

Więcej informacji na ten temat znajdziesz w TYM artykule.

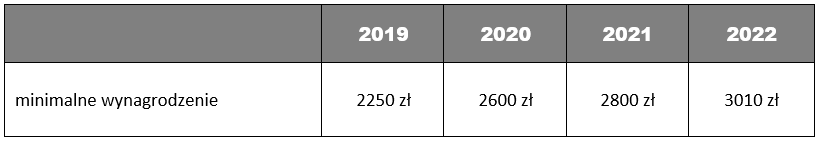

6. Wzrost płacy minimalnej

Minimalne wynagrodzenie w 2022 roku będzie wynosiło 3010 zł brutto, czyli o 210 zł więcej niż w 2021 roku.

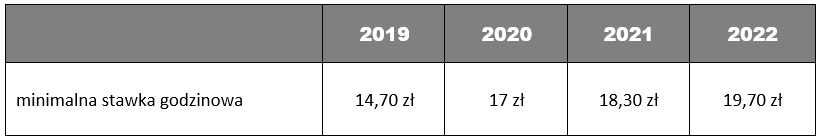

7. Wzrost minimalnej stawki godzinowej

W 2022 roku wzrośnie również minimalna stawka godzinowa – będzie wynosiła 19,70 zł brutto, czyli o 1,4 zł więcej niż w 2021 roku.

8. Zaostrzone przepisy dotyczące niedziel handlowych

Jeśli prowadzisz salon w galerii handlowej i borykasz się z konsekwencjami niedzielnego zakazu handlu, to pewnie zainteresuje Cię informacja, że w 2022 roku (podobnie jak w roku ubiegłym) będziemy mieć tylko 7 niedziel handlowych:

- 30 stycznia.

- 10 kwietnia.

- 24 kwietnia.

- 26 czerwca.

- 28 sierpnia.

- 11 grudnia.

- 18 grudnia.

Nowością są przepisy, które wchodzą w życie od 1 lutego 2022. Mają one załatać “lukę” w poprzednich regulacjach, która umożliwiała otwarcie w niedzielę np. marketu, korzystając z wyjątku dla placówek pocztowych. Obecnie nie będzie już takiej możliwości, więc zakaz handlu w niedziele będzie zapewne przestrzegany bardziej rygorystycznie. Szczegóły znajdziesz w tym artykule na portalu ksiegowosc.infor.pl.

9. Podniesienie kwoty wolnej od podatku

Od 2022 roku będzie obowiązywała wyższa kwota wolna od podatku – kwota wolna wzrośnie z obecnych 8000 zł do 30 000 zł. Należy jednak mieć na uwadze, że na korzyści związane z wyższą kwotą wolną negatywny wpływ będzie miał wspomniany już wcześniej brak możliwości odliczenia od podatku części składki zdrowotnej.

Szczegółowe wyliczenia, kto ostatecznie zyska, a kto straci na tych zmianach (zależnie od wysokości dochodu/przychodu i formy opodatkowania) znajdziesz w e-booku Ile podatków zapłacisz w 2022 roku? Które salony zyskają, a które stracą?

10. Podniesienie granicy drugiego progu podatkowego

Kolejna ważna zmiana to wzrost kwoty, która jest granicą wejścia w drugi próg podatkowy – została ona podniesiona z 85 528 zł do 120 000 zł. Ten temat również dokładnie omawiamy we wspomnianym wyżej e-booku.

11. Obowiązkowe płatności bezgotówkowe

Od 2022 roku każdy salon musi zapewnić klientom możliwość płatności bezgotówkowej, np. kartą, blikiem lub przelewem.

Więcej informacji na ten temat znajdziesz w TYM artykule.

12. Obowiązek integracji terminala z kasą fiskalną

Od 1 lipca 2022 roku wszystkie salony, które posiadają terminal będą musiały zintegrować ten terminal ze swoją kasą fiskalną online.

Więcej informacji na ten temat znajdziesz w TYM artykule.

13. Ulga na terminal

Chcesz kupić terminal? Możesz skorzystać zarówno z ulgi na zakup terminala, jak i z dofinansowania kosztów związanych z obsługą transakcji.

Więcej informacji na ten temat znajdziesz na tej stronie rządowej.

14. Ulga dla klasy średniej

Jedną ze zmian podatkowych, które wprowadza Polski Ład jest stworzenie ulgi dla klasy średniej. Jej celem jest m.in. zneutralizowanie niekorzystnego wpływu braku możliwości odliczania składki zdrowotnej od podatku na nasze finanse.

Z ulgi dla klasy średniej mogą skorzystać osoby zatrudnione na umowę o pracę, a także salony rozliczające się na zasadach ogólnych (skala podatkowa). W ostatnich dniach zapowiedziano rozszerzenie katalogu osób, które mają prawo skorzystać z ulgi m.in. o osoby zatrudnione na umowie zlecenie, ale nie ma jeszcze konkretnych regulacji prawnych w tym zakresie. Wstępne informacje na ten temat znajdziesz na tej stronie rządowej.

W skrócie i w dużym uproszczeniu (bo temat jest mocno skomplikowany) ulga przeznaczona jest dla osób, których roczny zarobek mieści się w przedziale między 68 412 zł i 133 692 zł. Takie osoby mogą zapłacić niższy podatek, Wysokość ulgi wylicza się przy pomocy dwóch długaśnych wzorów. Nie wklejam ich tu, bo sam wzór niewiele mówi, bez dokładnego omówienia i pokazania konkretnych przykładów.

Temat ulgi dla klasy średniej omówiłyśmy dokładnie w e-booku Ile podatków zapłacisz w 2022 roku? Które salony zyskają, a które stracą? przedstawiając właśnie konkretne wyliczenia dla różnych sytuacji. Jeśli jesteś zainteresowana tym tematem i w ogóle omówieniem wpływu wszystkich zmian podatkowych na finanse Twojego salonu, to gorąco polecam Ci lekturę e-booka. Więcej informacji na jego temat znajdziesz TUTAJ.

15. Zmiana sposobu naliczania wynagrodzeń pracowników

Wszystkie wymienione wyżej zmiany podatkowe mają wpływ również na rozliczenia pracowników. Oni również mogą skorzystać z wyższej kwoty wolnej, wyższego progu wejścia w drugi próg podatkowy, ulgi dla klasy średniej i z drugiej strony ich również dotkną konsekwencje braku możliwości odliczenia składki zdrowotnej od podatku.

Warto zwrócić uwagę na zamieszanie związane z formularzem PIT-2 i wnioskami o niestosowanie ulgi dla klasy średniej, które rozgrzewało opinię publiczną w pierwszych dniach stycznia. Więcej na ten temat można przeczytać tu, tu i tu. Zerknij również na to rozporządzenie i na te objaśnienia Ministra Finansów.

Możesz również zapoznać się z rządowym poradnikiem Jak rozliczać PIT pracownika – znajdziesz go tu.

16. Zmiana w rozliczeniach rocznych za 2022

W tej chwili jeszcze nie do końca wiadomo, jak to wszystko będzie wyglądało, tym bardziej, że zapowiadane są kolejne już zmiany… Nie chodzi mi jednak o to, żeby pastwić się nad tym całym “ładowym” zamieszaniem, ale żeby zwrócić Twoją uwagę na fakt, że rozliczenie 2022 roku będzie wyglądało trochę inaczej, niż dotychczas. Ma to związek głównie z tym, że musimy rozliczyć zarówno składkę zdrowotną, jak i ulgę dla klasy średniej. Dwa przykłady:

- przy ryczałcie płacisz jedną z 3 stałych składek zdrowotnych zależnie od Twojego przychodu – w praktyce: musisz oszacować, ile zarobisz w całym 2022 roku i na tej podstawie wybrać odpowiedni próg (=jedną z 3 wysokości składki) – jeśli okaże się, że zarobiłaś mniej lub więcej niż przewidywałaś, w 2023 roku będziesz musiała dopłacić lub dostać zwrot nadpłaconych składek zdrowotnych,

- oszacowałaś, że Twoje zarobki mieszczą się w odpowiednim przedziale i “wpadasz” w widełki ulgi dla klasy średniej – okazało się jednak, że z jakichś powodów (np. losowych czy zdrowotnych) zarobiłaś mniej, niż oczekiwałaś – może się okazać, że po rocznym rozliczeniu będziesz musiała zwrócić ulgę.

W szczegóły nie ma się w tej chwili co wdawać, bo po pierwsze, nadal są one niejasne, a po drugie, ciągle coś się zmienia. Chciałam Ci jednak zasygnalizować, że w przyszłości również nad tym tematem trzeba się będzie pochylić.

17. Możliwość rozliczenia 2022 roku “na zasadach” z 2021 roku (?)

W związku z zamieszaniem związanym z wprowadzaniem Polskiego Ładu, na ostatniej konferencji prasowej Premier zapowiedział, że osoby zarabiające miesięcznie do 12 800 zł brutto, które na Polskim Ładzie stracą, w rozliczeniu rocznym za 2022 będą mogły odzyskać utraconą kwotę. Nikt jeszcze nie wie, jak by to miało wyglądać. Na tej stronie rządowej na razie zamieszczono taką informację:

Gwarancja korzyści z Polskiego Ładu

Urząd Skarbowy zwróci Ci różnicę w rozliczeniu za 2022 r., jeśli:

– zarabiasz średnio do 12,8 tys. zł brutto miesięcznie,

– wypełniasz PIT-37,

– w Twoim rozliczeniu rocznym za 2022 r. korzystniejsze byłoby rozliczenie według starych zasad.

18. Nabycie sprawdzające – nowa forma kontroli salonów

Kontroler przyjdzie do salonu, skorzysta z usługi, zapłaci i dostanie paragon – wtedy wszystko będzie ok. Jeśli nie dostanie paragonu – będziesz miała problem. Tak w skrócie można opisać nabycie sprawdzające – nowe narzędzie kontroli firm, które wprowadził Polski Ład. Po szczegóły wskakuj do TEGO artykułu. Wprawdzie napisałam go, kiedy ustawa była jeszcze na etapie projektu, ale sprawdzałam – ostatecznie nic się nie zmieniło – opisane tam zasady kontroli są jak najbardziej aktualne.

19. Nowe restrykcje dla firm zatrudniających “na czarno”

Jak już jesteśmy przy temacie kontroli i “występków”, warto wspomnieć, że Polski Ład wprowadza również szereg rozwiązań mających na celu ograniczenie zatrudniania pracowników “na czarno”, np.:

- pracownik nie będzie obciążony składkami ani podatkiem od “lewego” wynagrodzenia – obciążenia opłaci pracodawca,

- brak możliwości zaliczenia do kosztów uzyskania przychodu pracodawcy wynagrodzenia pracownika (oraz należnych od nich składek ZUS) z tytułu nielegalnego zatrudnienia.

20. Zmiany w wykupie auta z leasingu

Chcesz wykupić leasingowany samochód do majątku prywatnego? Tutaj również mamy do czynienia z niekorzystną zmianą w podatkach – szczegóły znajdziesz w tym artykule na ifirma.pl.

21. Zmiana sposobu rozliczania użytkowania firmowego auta do celów prywatnych

Dokładny opis zmian znajdziesz w tym artykule na businessinsider.com.pl.

22. Zmiana limitu płatności gotówkowych dla przedsiębiorców

Kupujesz do salonu nowy sprzęt? Do tej pory mogłaś ten wydatek “wrzucić w koszty”:

- jeśli zapłaciłaś przelewem lub

- jeśli zapłaciłaś gotówką, a kwota nie przekraczała 15 000 zł.

Od 2022 roku ta kwota została obniżona – wydatki opłacone gotówką nie mogą przekroczyć 8000 zł. Jeśli coś jest droższe, to albo przelew, albo brak możliwości zaliczenia takiego wydatku do kosztów.

23. Zmiana limitu płatności gotówkowych dla konsumentów

Limit płatności bezgotówkowych obejmie również konsumentów. Jeśli kwota transakcji, którą konsument płaci firmie, przekracza 20 000 zł, to nie można zapłacić gotówką – musi być to płatność na konto firmowe.

24. Zmiany w uldze dla samotnych rodziców

Do tej pory osoby samotnie wychowujące dziecko mogły skorzystać z “podwójnej” kwoty wolnej od podatku, podnosiła się dla nich również granica wejścia w drugi próg podatkowy. Ulgę w takiej formule zlikwidowano. W to miejsce wprowadzono nową ulgę, która polega na odliczaniu od podatku w zeznaniu rocznym przez samotnego rodzica kwoty 1500 zł. Rozwiązanie to jest mniej korzystne dla osób lepiej zarabiających. Pojawiły się również dodatkowe regulacje dotyczące sytuacji, w których rodzice pozostają ze sobą w konflikcie. Temat jest szeroki, dlatego polecam artykuły, w których możesz doczytać szczegóły, np. ten i ten.

Należy jednak zaznaczyć, że w ostatnich dniach zapowiedziano kolejne zmiany w zasadach funkcjonowania tej ulgi więc w tej chwili ciężko przewidzieć, jaki będzie ostateczny kształt zmian.

O planowanych zmianach możesz przeczytać na tej stronie rządowej.

25. Możliwość rozliczenia się razem ze współmałżonkiem już w roku zawarcia małżeństwa

Prawo do złożenia wniosku o wspólne opodatkowanie dochodów będą mieli małżonkowie również za rok, w trakcie którego został zawarty związek małżeński pod warunkiem, że małżeństwo i wspólność majątkowa trwało/istniała do końca roku podatkowego. Dotychczas można było rozliczać się wspólnie dopiero w pierwszym pełnym roku po zawarciu małżeństwa.

26. Ulga dla rodzin z co najmniej 4 dzieci

Osoby, które wychowują co najmniej czworo dzieci, będą zwolnione z PIT od przychodów nieprzekraczających w roku podatkowym kwoty 85 528 zł.

Więcej informacji na temat ulgi znajdziesz na tej stronie rządowej.

27. Ulga dla osób pracujących z prawem do emerytury

Jeśli ktoś nabył uprawnienia do emerytury i jest w wieku pow. 60 (kobiety)/65 (mężczyźni), ale jej nie pobiera i nadal pracuje, jego dochody będą zwolnione z PIT do wysokości 85 528 zł.

Więcej informacji na temat ulgi znajdziesz na tej stronie rządowej.

28. Ulga dla wracających z emigracji

Podobne zwolnienie (również do wysokości 85 528 zł) otrzymają osoby, które wróciły z emigracji – przez 4 kolejne lata.

Więcej informacji na temat ulgi znajdziesz na tej stronie rządowej.

29. Rodzinny Kapitał Opiekuńczy

Rodzinny Kapitał Opiekuńczy przysługuje na każde drugie i kolejne dziecko w rodzinie w wieku od ukończenia 12. do 35. miesiąca życia w maksymalnej wysokości 12 tys. zł na dziecko.

Więcej informacji na ten temat znajdziesz na tej stronie rządowej.

30. Tarcze antyinflacyjne

W odpowiedzi na rosnącą inflację, wprowadzono tzw. tarcze antyinflacyjne, które zakładają następujące rozwiązania.

Tarcza Antyinflacyjna 1.0.:

- obniżenie podatku VAT z 23% do 8% na paliwa,

- przedłużenie 5% stawki VAT na prąd,

- obniżenie stawki VAT na ciepło do 5%,

- wprowadzenie zerowej stawki VAT na nawozy i inne wybrane środki wykorzystywane w produkcji rolniczej,

- wprowadzenie zerowej stawki VAT na gaz ziemny,

- wprowadzenie zerowej stawki VAT dla podstawowych produktów żywnościowych, objętych obecnie stawką 5%.

Tarcza Antyinflacyjna 2.0.:

- obniżka VAT na energię elektryczną z 23% na 5%,

- obniżka VAT na gaz ziemny z 23% do 8%,

- obniżka VAT na tak zwane ciepło systemowe (ogrzewanie z kaloryferów) z 23% do 8%,

- obniżka akcyzy na paliwa silnikowe i energię elektryczną,

- zwolnienie z akcyzy energii elektrycznej dla gospodarstw domowych,

- wyłączenie sprzedaży paliw silnikowych z podatku detalicznego.

Więcej informacji można znaleźć na tej stronie rządowej.

31. Dodatek osłonowy

Gospodarstwa domowe o niskich dochodach mogą skorzystać z dodatku osłonowego, który ma częściowo zrekompensować rosnące ceny. Więcej informacji na ten temat znajdziesz tutaj.

32. “Obniżka” cen gazu dla firm

Niestety nie ma analogicznej pomocy dla firm. Jedynym pozytywem jest zapowiedziana przez PGNiG obniżka cen gazu dla firm o 25% (więcej informacji na ten temat znajdziesz tutaj). Marne to jednak pocieszenie dla osób, które dostały podwyżki o kilkaset procent…

Przypomnę, że o podwyżkach cen prądu i gazu dla firm pisałam w TYM artykule.

33. Skrócenie okresu pobierania zasiłku chorobowego po ustaniu zatrudnienia

Według nowych przepisów zasiłek chorobowy po ustaniu ubezpieczenia będzie można pobierać do 91 dni. Ta zasada nie będzie dotyczyła osób chorych na gruźlicę, niezdolnych do pracy w okresie ciąży i niezdolnych do pracy wskutek poddania się niezbędnym badaniom lekarskim przewidzianym dla kandydatów na dawców komórek, tkanek i narządów oraz zabiegowi pobrania komórek, tkanek i narządów.

Osoba, która wykorzysta zasiłek chorobowy przez maksymalny okres a nadal będzie niezdolna do pracy, będzie mogła tak jak obecnie wystąpić o świadczenie rehabilitacyjne. Może je otrzymywać maksymalnie przez 12 miesięcy, jeśli rokuje odzyskanie zdolności do pracy po dalszym leczeniu lub rehabilitacji.

Informacja pochodzi z tej strony ZUS. Wcześniej zasiłek można było pobierać maksymalnie przez pół roku.

34. Podniesienie wysokości zasiłku chorobowego za pobyt w szpitalu

Obecnie zasiłek chorobowy za okres pobytu w szpitalu wynosi co do zasady 70%. podstawy wymiaru zasiłku. Od nowego roku miesięczny zasiłek chorobowy będzie przysługiwał w wysokości 80%.

Informacja pochodzi z tej strony ZUS.

35. Prawo do świadczeń mimo spóźnienia w opłacaniu składek

Od 1 stycznia 2022 r. zacznie obowiązywać istotna zmiana dotycząca dobrowolnego ubezpieczenia chorobowego, którym są objęte m.in. osoby prowadzące działalność gospodarczą. Od nowego roku ubezpieczenie to nie ustanie z powodu nieterminowego opłacenia składek. Oznacza to, że przedsiębiorcy będą mogli otrzymać świadczenia z ubezpieczenia chorobowego również gdy opłacą składki po terminie. Nie będą już musieli składać do ZUS wniosków o wyrażenie zgody na opłacenie składek po terminie. Co roku ZUS otrzymywał ponad 150 tys. takich wniosków.

Nowe przepisy umożliwią nabycie prawa do zasiłku osobom, które będą niezdolne do pracy w okresie, za który będą miały zaległości z tytułu składek w kwocie wyższej niż 1%. minimalnego wynagrodzenia (w 2022 r. – 30,10 zł). Nabędą prawo do zasiłku po spłacie zadłużenia. Jeżeli jednak nie uregulują zadłużenia w ciągu 6 miesięcy od dnia powstania prawa do świadczenia, prawo to przedawni się. Przeszkodą w wypłacie zasiłku nie będzie natomiast zadłużenie wynoszące maksymalnie 1% minimalnego wynagrodzenia.

Informacja pochodzi z tej strony ZUS.

36. Zmiana sposobu ustalania okresu zasiłkowego

Okres zasiłkowy wynosi standardowo 182 dni i określa łączny czas, przez który można pobierać zasiłek chorobowy. Do tego samego okresu zasiłkowego wlicza się wszystkie nieprzerwane okresy niezdolności do pracy, nawet jeżeli są spowodowane różnymi przyczynami. Obecnie, jeśli są przerwy w niezdolności do pracy, do okresu zasiłkowego wlicza się poprzednią niezdolność do pracy, o ile jest ona spowodowana tą samą chorobą, a przerwa nie przekracza 60 dni.

Od nowego roku nie będzie miała znaczenia przyczyna niezdolności do pracy przed i po przerwie. Jednak do okresu zasiłkowego nie będą wliczane okresy niezdolności do pracy przypadające przed przerwą wynoszącą do 60 dni, jeżeli po przerwie niezdolność do pracy wystąpi w trakcie ciąży.

Informacja pochodzi z tej strony ZUS. Znajdziesz na niej również informacje o innych zmianach w ubezpieczeniach, które obowiązują od 1 stycznia 2022 roku.

37. Zmiany dla spółek

Polski Ład wprowadza sporo zmian w funkcjonowaniu spółek. Nie podejmuję się jednak ich omawiać, bo nie czuję się mocna w tym temacie. Próbowałam znaleźć dla Ciebie jakiś artykuł, w którym byłoby to fajnie opisane, ale typowo o spółkach nic nie znalazłam. Trzeba więc niestety szukać w ogólnych materiałach.

Gdzie szukać szczegółowych informacji na temat zmian w podatkach?

Zmian w tym roku jest naprawdę dużo, w związku z czym pewnie wiele osób będzie miało potrzebę sprawdzenia szczegółów, wyjaśnienia wątpliwości lub skonsultowania z odpowiednimi organami swojej indywidualnej sytuacji. Postanowiłam więc zebrać dla Ciebie wszystkie oficjalne źródła wiedzy, które mogą Ci się przydać.

Strony rządowe:

- dla Polskiego Ładu na stronach rządowych stworzono stronę informacyjną, na której omówiono wiele istotnych tematów (część linków, które Ci wklejałam pochodzi właśnie z tej strony) – klik, jest również druga strona informacyjna – klik,

- na pierwszej ze wspomnianych stron znajdziesz również FAQ, w którym są podzielone tematycznie odpowiedzi na najczęściej zadawane pytania – klik,

- jest także specjalna infolinia dotycząca właśnie Polskiego Ładu – klik,

Ministerstwo Finansów:

- Ministerstwo Finansów organizuje livechaty o Polskim Ładzie, na których eksperci Ministerstwa Finansów i Krajowej Administracji Skarbowej będą udzielać odpowiedzi na pytania dotyczące podatkowych aspektów Polskiego Ładu, w tym tych związanych z obliczaniem wynagrodzeń pracowników – najbliższe terminy znajdziesz tutaj,

- można również umówić się przez specjalny formularz na rozmowę w urzędzie skarbowym lub skorzystać z infolinii Krajowej Informacji Skarbowej – klik.

ZUS:

- na stronie ZUS znajdziesz obszerne FAQ z odpowiedziami na najczęściej zadawane pytania – klik,

- ZUS przygotował również kalkulator do obliczania miesięcznej podstawy wymiaru i składki na ubezpieczenie zdrowotne dla osób prowadzących pozarolniczą działalność – klik,

- można również skorzystać ze szkoleń – klik i bazy informacji – klik.

Chcesz dołożyć swoją cegiełkę do powstawania takich artykułów? Gabinet od zaplecza utrzymuje się tylko z środków pochodzących z Waszych zakupów w moim sklepie, Od niedawna mam również profil na portalu Buycoffee, który umożliwia wsparcie internetowego twórcy symboliczną wirtualną kawą, czyli szybkim przelewem (np. Blikiem) w wysokości 5, 10 lub 15 zł. Bez konieczności zakładania jakichś kont, rejestrowania się itd. Jeśli chcesz postawić mi wirtualną kawę, możesz to zrobić TUTAJ.