Jakie zmiany w podatkach czekają nas w 2022 roku, jeśli Polski Ład zostanie wprowadzony w obecnym kształcie? Które salony zyskają, a które stracą?

Od kilku miesięcy rząd zapowiadał wprowadzenie Polskiego Ładu, teraz poznaliśmy konkrety. Pojawił się Projekt ustawy o zmianie ustawy o podatku dochodowym od osób fizycznych, ustawy o podatku dochodowym od osób prawnych oraz niektórych innych ustaw (klik).

Projekt, uzasadnienie i ocena skutków regulacji to w sumie ponad 500 (!) stron, dlatego przygotowując dla Was ten artykuł, opierałam się głównie na analizach, które znalazłam w innych mediach. Jeśli potrzebujesz szczegółów, zajrzyj do źródeł: opracowań na rp.pl, biznes.interia.pl i bezprawnik.pl.

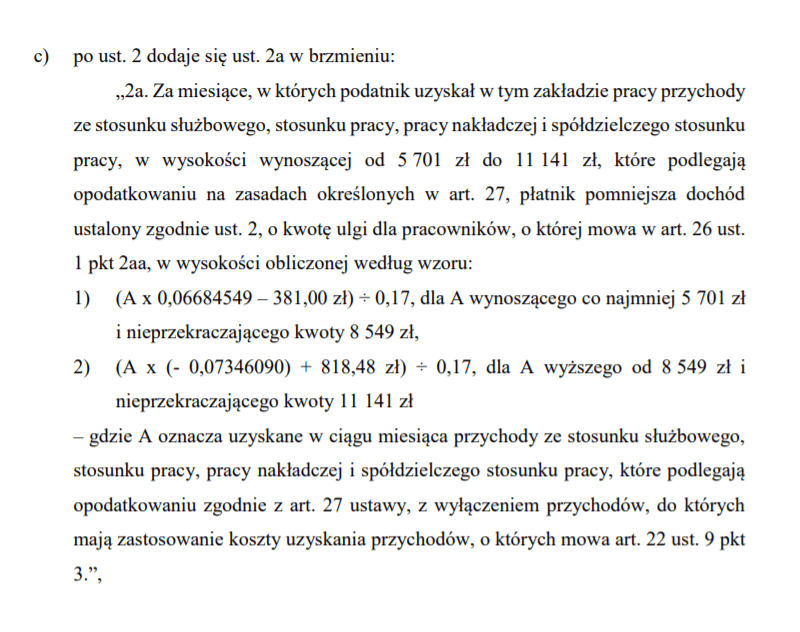

Do samego projektu ustawy nie odważę się jakoś intensywnie odsyłać, bo to nie jest taka po prostu ustawa, w której wszystko jest opisane od A do Z. To kilkaset stron zapisów typu:

i

Słyszałam kiedyś o upraszczaniu systemu podatkowego, ułatwianiu funkcjonowania przedsiębiorcom, ale całkiem możliwe, że po prostu mi się to śniło…

Polski Ład – jakie zmiany w podatkach dla salonów?

Główne zmiany wynikające z proponowanych zmian podatkowych:

- wzrost kwoty wolnej od podatku do 30 tys. zł, ale uwaga: nie dla rozliczających się podatkiem liniowym,

- podniesienie granicy drugiego progu podatkowego z 85,5 tys. zł do 120 tys. zł,

- składka zdrowotna w wysokości 9% bez możliwości odliczania jej od podatku dochodowego – ma być ulga dla klasy średniej, łagodząca podniesienie składki, ale niestety nie dla osób prowadzących działalność i nie osób na umowach cywilnoprawnych,

- dodatkowo, jeśli podstawa wymiaru składki będzie niższa od kwoty minimalnego wynagrodzenia, to wynagrodzenie minimalne będzie podstawą do obliczenia wysokości składki.

Wygląda więc na to, że:

- podatek liniowy przestanie się opłacać, bo do 19% trzeba będzie doliczyć 9% składki zdrowotnej, w uproszczeniu nie zapłacimy więc 19%, tylko 28%…

- wzrost kwoty wolnej, zwiększony główny próg – super, gdyby nie ta nieszczęsna składka zdrowotna, która dla wielu firm mocno wzrośnie i dodatkowo nie będzie jej można odliczyć…

- nie będzie też tak, że jeśli nic nie zarobisz, to składki nie będzie – policzą Ci ją od minimalnego wynagrodzenia.

O co dokładnie chodzi ze składką 9%?

Myślę, że warto jeszcze wyjaśnić, o co dokładnie chodzi ze zmianą w sposobie wyliczania składki zdrowotnej, bo jeśli ktoś nie jest w ten temat “wgryziony”, to interpretacja tych nowych pomysłów może mu sprawić problem.

Co miesiąc płacimy ZUS, w skład którego wchodzą:

- ubezpieczenie zdrowotne: 381,81 zł (wszystkie kwoty dotyczą 2021 roku),

- ubezpieczenie emerytalne: 615,93 zł,

- ubezpieczenie rentowe: 252,43 zł

- ubezpieczenie chorobowe (dobrowolne): 77,31 zł,

- ubezpieczenie wypadkowe: 52,70 zł,

- składka na fundusz pracy: 77,31 zł.

To wszystko łącznie daje kwotę 1457,49 zł, którą co miesiąc przelewa do ZUS każdy przedsiębiorca. Pomijając oczywiście tych, którzy mają jakieś ulgi. Istotne jest jednak to, że ulgi dotyczą wyłącznie składek na ubezpieczenie społeczne, bo ZUS dzielimy również na:

- ubezpieczenie zdrowotne: wspomniane 381,81 zł,

- ubezpieczenie społeczne (wszystkie pozostałe składki): w sumie 998,37 zł.

Jeśli ktoś ma jakieś ulgi na start, małe ZUS-y itd. to ma obniżone składki społeczne. Składka zdrowotna jest nieobniżalna, święta można by rzec. Tzn. była, bo teraz się to zmieni.

Ostatnia informacja dotycząca tego, jak było do tej pory: co roku zmienia się wysokość składek. Na początku roku dowiadujemy się, ile przez najbliższy rok będą wynosić składki zdrowotna i społeczne. Dowiadujemy się i robimy co miesiąc przelew na tę samą kwotę – aż do grudnia. W styczniu zwykle jest podwyżka i znów 12 miesięcy składki o takiej samej wysokości.

W przypadku pracowników wygląda to oczywiście inaczej i też się zmieni, ale tego tematu nie będę poruszać w tym artykule.

Mamy więc właściciela salonu, który w 2021 co miesiąc płaci składkę zdrowotną w wysokości 381,81 zł i składkę społeczną w wysokości 998,37 zł lub mniejszej – jeśli ma jakieś ulgi.

Co się zmieni, jeśli Polski Ład zostanie wprowadzony w zapowiadanym kształcie?

Nadal będziesz płacić składkę społeczną, tylko pewnie już nie 998,37 zł, tylko trochę więcej – co roku są podwyżki.

Prawdziwa rewolucja dotyczy składki zdrowotnej. Nie będzie to już stała miesięczna kwota, czyli np. jak w tym roku 381,81 zł, Zapłacisz 9% od swojego dochodu. Nie ma jeszcze zbyt wielu analiz, jak to dokładnie będzie wyglądało w praktyce, bo np. ZUS płaci się do 10-go lub 15-go, a podatek dochodowy do 20-go… Nie wdając się w szczegóły techniczne, co miesiąc teoretycznie będziemy płacić inną składkę.

Myślę, że najlepiej porównać “nową składkę zdrowotną” do podatku dochodowego. Mamy jakiś dochód i od tego płacimy podatek. Teraz od tego dochodu będziemy również płacić 9% składki ZUS. Przy wyższych dochodach podwyżka będzie naprawdę duża. Co, jeśli w danym miesiącu zarobimy mało? Składka będzie niższa, ale niestety nie będzie tak, że jeśli nic nie zarobimy, to nie zapłacimy składki.

Tak jak wspominałam przy liście zmian, jeśli podstawa wymiaru składki będzie niższa od kwoty minimalnego wynagrodzenia, to wynagrodzenie minimalne będzie podstawą do obliczenia wysokości składki. Mówiąc po ludzku: nie zarobisz nic – i tak płacisz składkę zdrowotną. W tym roku byłoby to coś ok. 250 zł, czyli mniej niż aktualna składka zdrowotna. Zarobisz więcej, zapłacisz odpowiednio więcej – zawsze 9% od dochodu.

Kolejnym problemem związanym z “nową składką zdrowotną” jest fakt, że nie będzie można jej odliczyć od podatku. Do tej pory mogłyśmy odliczyć część składki i dzięki temu zapłacić niższy podatek. Teraz to nie będzie możliwe.

Kiepsko to wygląda? Pamiętaj, że są też plusy, które trochę zneutralizują tę podwyżkę (wyższa kwota wolna, wyższy drugi próg podatkowy), niemniej jednak dla lepiej zarabiających salonów, zmiany te będą niekorzystne.

Co z salonami, które korzystają z ryczałtu?

Główne zmiany związane z rozliczaniem w formie ryczałtu:

- składka zdrowotna ma wynosić 1/3 stawki ryczałtu od przychodów, ale tutaj ma nie być składki minimalnej (od minimalnego wynagrodzenia), więc w słabym miesiącu faktycznie będzie na plus,

- niektóre branże mają mieć obniżony ryczałt, ale branża beauty nie jest wymieniana w tej grupie.

Na stronach Ministerstwa Finansów (klik) czytamy:

Dla lekarzy, dentystów, pielęgniarek, położnych oraz dla inżynierów stawka ryczałtu spadnie z 17 proc. na 14 proc. Dla informatyków, programistów i innych zawodów z branży ITC stawka zmniejszy się z 15 proc. do 12 proc.

Ani na stronach rządowych, ani w ustawie, ani w mediach nie znalazłam informacji o ewentualnej zmianie stawki ryczałtu dla salonów.

Co z salonami, które korzystają z karty podatkowej?

Główne zmiany związane z rozliczaniem w formie karty podatkowej:

- składka zdrowotna ma wynosić 9% od przeciętnego miesięcznego wynagrodzenia,

- opodatkowania w tej formie nie będą mogli wybrać nowi podatnicy.

Udało mi się odnaleźć fragment projektu ustawy na ten temat:

Art. 56. 1. Z dniem 1 stycznia 2022 r. podatnicy tracą prawo do złożenia wniosku o zastosowanie opodatkowania w formie karty podatkowej, o którym mowa w art. 29 ust. 1 ustawy zmienianej w art. 9, w brzmieniu dotychczasowym.

Z kolei w tym artykule ze strony wyborcza.biz czytamy:

– Projekt wprowadza zasadę, że stosowanie opodatkowania w formie karty podatkowej będzie dotyczyło wyłącznie podatników, którzy korzystali z tej formy opodatkowania na dzień 31 grudnia 2021 r. i będą kontynuować stosowanie tej formy opodatkowania – zapowiada rząd.

I dodaje: Podatnik, który z jakichkolwiek przyczyn zaprzestanie stosowania opodatkowania kartą podatkową, nie będzie mógł do niej powrócić.

Co z tego wszystkiego wynika? Kto zyska, a kto straci?

Na stronach rządowych (klik) znajdziemy przykłady osób, które mają zyskać na zmianie systemu podatkowego. Znalazły się tam również firmy:

Krawiec z dochodem 3 tys. zł, zaoszczędzi rocznie 1,3 tys. zł.

Fryzjer z dochodem 4 tys. zł, zaoszczędzi rocznie 2 tys. zł.

Mechanik z dochodem 5 tys. zł, zaoszczędzi rocznie 1 tys. zł.

Kto straci? We wspomnianym już artykule opublikowanym na stronie wyborcza.biz czytamy:

Wyliczenia organizacji przedsiębiorców BCC dla osoby rozliczającej się podatkiem liniowym i mającej 10 tys. zł zarobku – tu „Polski ład” oznacza 1078,78 zł różnicy miesięcznie w porównaniu ze stanem obecnym (12 947,27 zł różnicy rocznie). Przy 20 tys. różnica rośnie do 1978,78 zł miesięcznie (23 747,27 zł rocznie).

– Projektowane rozwiązania skutkować będą radykalnym wzrostem opodatkowania dochodów osób fizycznych z działalności gospodarczej bez względu na to, czy wybiorą podatek liniowy (z 19 do 28 proc.), czy skalę podatkową (z 17 na 26 proc. oraz z 32 na 41 proc.), a wraz ze składkami ZUS nawet do 35 proc. (liniowe opodatkowanie lub 45-proc. skala) – przelicza BCC.

Ryczałt według wcześniejszych deklaracji rządu będzie się opłacać do poziomu około 9-10 tys. zł przychodów miesięcznie.

Ze szczegółami omawianych wyliczeń można się zapoznać na stronie firmabezryzyka.pl.

Moja opinia na temat proponowanych zmian podatkowych

Zanim omówię kolejne zmiany, które ma wprowadzić Polski Ład, kilka słów ode mnie na temat tego, co już omówiłyśmy.

Z jednej strony rozumiem ideę stojącą za wprowadzaniem tego typu zmian – że osoby, które zarabiają więcej, być może powinny się więcej dokładać do budżetu. Innym tematem jest, na ile sensownie te pieniądze zostaną wydane – tu mam ogromne wątpliwości. Uważam, że warto zacząć od usprawnienia działania tego, co jest, a dopiero później zastanawiać się nad dosypywaniem pieniędzy. Od dolewania wody do sitka, sitko się nie zapełni – to chyba dość powszechna wiedza.

Z drugiej strony uważam, że ciężko by było znaleźć gorszy czas na wprowadzanie tego typu zmian. Kurcze jesteśmy w 2021! Pandemia, lockdowny… Wiele małych firm ledwo zipie! Nie rozumiem też za bardzo narracji o zrównywaniu obciążeń dla pracowników i przedsiębiorców, która towarzyszy temu projektowi. Po pierwsze, ja tu widzę dyskryminację w drugą stronę – brak ulgi dla działalności przy uldze dla etatowców. Po drugie, pracy na etacie nie da się porównać z prowadzeniem firmy!

Więcej obciążeń, większe ryzyko – możliwość większego zarobku. Możliwość odłożenia na „czarną godzinę”, np. na taką, kiedy zabronią Ci pracować i „radźta se bogacze”… Jeśli masz 10 tys. stałych kosztów i się rozchorujesz na miesiąc, to musisz mieć te 10 tys. na koncie, żeby wszystko zapłacić. To nie jest tak, że zarobiłaś 10 tys. i lecisz w tropiki. Nie trzeba zresztą chorować, wystarczy zwykła sezonowość. Jak podwinie się noga, to dłoń poda Ci co najwyżej komornik – na powitanie. Ubiegły rok pokazał, jak duże jest ryzyko prowadzenia biznesu.

Tak, wiem: wyborcy, sondaże… Ale jak już wszystkim, którym się chce, w końcu się odechce, to kto będzie za to wszystko płacił? Nie chodzi mi o to, że np. pracownikom się nie chce, zupełnie nie o to. Mam po prostu wrażenie, że sporo podatków pochodzi stąd, że taki właściciel jednoosobowej firmy pracuje często ponad siły, żeby tę swoją firmę rozwinąć, rozhulać, żeby kiedyś było lepiej. To napędza rozwój. Jeśli te możliwości rozwoju będą dobijane kolejnymi podatkami, to ludziom w końcu przestanie się chcieć.

Zgodnie z przykładem ministerstwa, fryzjer na działalności z dochodem 4 tys. zł miesięcznie, zaoszczędzi rocznie 2 tys. zł. Zgodnie z wyliczeniami BCC osoba z działalnością na podatku liniowym z 10 tys. zarobku rocznie straci 12 947,27 zł. Fryzjer z pierwszego przykładu raczej nie jest na podatku liniowym, ale bardziej chodzi mi tutaj o pewną tendencję. Fryzjer zarabiający 4 tys. zł. to osoba, która spokojnie mogłaby być pracownikiem większego salonu. Gdyby ten fryzjer chciał rozwijać swoją firmę, to po prostu dostanie od państwa w łeb. Inwestuje, rozwija się, zaczyna więcej zarabiać, ale nieregularnie. W lepszym miesiącu zarobi więcej – mógłby to odłożyć na gorszy miesiąc, ale nie – po prostu zapłaci większy podatek. Czy ten fryzjer próbujący rozwinąć swoją małą firmę powinien brać na swoje barki większe obciążenia? Może lepiej niech rozwija firmę, zatrudnia, otwiera kolejne salony…

Nie jestem ekonomistą, mój tok myślenia pewnie ma jakieś słabe punkty, do których ktoś mądry mógłby się przyczepić. Jestem jednak małym przedsiębiorcą, który próbuje rozwinąć swoją firmę i jak widzę jaki procent tego, co wypracuję, zabiera mi państwo, to po prostu czasami przestaje mi się chcieć siedzieć kolejną godzinę w nocy. Tym bardziej że żeby iść do lekarza innego niż rodzinny, to zwykle najpierw muszę iść do bankomatu. Naprawdę, nie da się lepiej tego zorganizować? Ktoś być może powie: to zapłać te 9%, zamiast latać do bankomatu… Problem w tym, że ja zupełnie nie wierzę, że to tak zadziała. Obawiam się, że najpierw zrobię przelew na 9% do ZUS-u, a później pójdę do bankomatu po kasę na wizytę u lekarza. Jak ja chcę coś komuś sprzedać, to muszę go najpierw przekonać, że to ma sens. Dlaczego rządzący nie muszą?

Moment przejścia z firmy przypominającej pracę na etacie do firmy, na której można sensowniej zarobić, zwykle jest okupiony naprawdę ciężką pracą. Pracą, do której trzeba mieć motywację. Jeśli państwo nakłada kolejne obowiązki, papierologię i podatki, to ta motywacja zwyczajnie spada. Z papierami można sobie jeszcze poradzić tłumaczeniem sobie, że to wszystko się kiedyś opłaci. Gorzej, jeśli ta wiara znika. Tak chcemy stymulować odbudowę gospodarki po (w trakcie) pandemii?

Jak rząd ma zamiar walczyć z szarą strefą?

Ciekawą historią jest również zapowiadana walka z szarą strefą. Zacytuję informację ze strony Ministerstwa Finansów – długie, ale warto przeczytać, głównie ze względu na walory rozrywkowe:

Większość obrotu w szarej strefie odbywa się gotówkowo. Stąd im więcej bezgotówkowych transakcji tym większa transparentność działań przedsiębiorców i uczciwsze zasady na rynku. Proponujemy obniżenie limitu płatności gotówkowych pomiędzy firmami (B2B) z obecnych 15 tys. zł do 8 tys. zł. Chcemy wprowadzić limit dla transakcji gotówkowych dla C2B w kwocie 20 tys. zł. Przedsiębiorcy będą musieli zapewnić swoim klientom możliwość dokonywania płatności drogą elektroniczną, tj. za pośrednictwem terminala, telefonu lub przelewu. Obowiązek będzie obejmował tylko tych przedsiębiorców, którzy mają i będą mieli obowiązek instalowania kas fiskalnych, czyli takich, których roczny przychód przekracza 20 tys. PLN.

Zachętą dla przedsiębiorców będzie ulga na terminal w podatku dochodowym. Dzięki niej wydatki na nabycie i obsługę terminala płatniczego będą nie tylko zaliczane w 100% do kosztów uzyskania przychodów, ale także będą ponownie odliczane od dochodu w ramach ulgi podatkowej. Firmy, które będą rozliczać bezgotówkowo większość swojego obrotu z konsumentami, otrzymają superszybki zwrot VAT. Środki pojawią się na ich kontach w 15 dni, czyli cztery razy szybciej niż zwykle.

Spróbujmy to przełożyć na realia naszej branży. Rząd będzie walczył z osobami pracującymi w domach na czarno tak, że zmusi legalnie działające salony do instalowania terminali, które łaskawie będzie sobie można odliczyć. Aha.

Ja wiem, że w legalnie działających salonach czasami dochodzi do „zapominania o paragonach”, ale nie bardzo rozumiem, jak ma to zmienić obecność terminala. Czy ten terminal ochrzani osobę, która będzie chciała zapłacić gotówką i naskarży kasie fiskalnej, czy może w każdym salonie postawimy strażnika? Co to zmieni w praktyce? Przecież jedyną opcją wykrycia „lewej transakcji” jest kontrola urzędników na miejscu w salonie, co zresztą urzędnicy często robią. Czy rządzący w ogóle wiedzą, jakim problemem jest szara strefa poza legalnie działającymi firmami?

W temacie osobistych kontroli również mamy zmiany, a właściwie nowości. Polski Ład wprowadza nowe narzędzie kontrolowania firm, które nazwano „nabyciem sprawdzającym”. Myślę, że temat jest o tyle złożony i istotny, że warto go omówić w osobnym artykule. Tak też zrobiłam – link znajdziesz na końcu tego tekstu.

Wzrosną koszty księgowości?

Eksperci prognozują, że tak duża komplikacja systemu podatkowego najprawdopodobniej przełoży się na wzrost cen usług księgowych. Tym bardziej że pojawią się nowe obowiązki. W serwisie pit.pl czytamy:

Nowe przepisy ustawy zakładają wprowadzenie obowiązku prowadzenia ksiąg rachunkowych za pośrednictwem programów komputerowych, który będzie dotyczył bezpośrednio osób fizycznych. Chodzi o firmy, które są aktualnie zobowiązane do prowadzenia ksiąg. Jak donosi serwis Puls Biznesu ,,Zasada ma być analogiczna jak obecnie przy sporządzaniu i wysyłaniu jednolitych plików kontrolnych (JPK)”. Przedsiębiorca będzie zobowiązany do elektronicznego prowadzenia i przesyłania do urzędu skarbowego ksiąg rachunkowych, podatkowej księgi przychodów i rozchodów, ewidencji wartości niematerialnych i prawnych oraz ewidencji środków trwałych.

Zmiany w regulacjach dotyczących leasingu samochodów

Polski Ład wprowadza również zmiany w temacie leasingu, a konkretnie opodatkowanie wykupu do majątku prywatnego samochodu leasingowanego w działalności gospodarczej. Nie mam zielonego pojęcia na temat leasingu aut, dlatego zainteresowanych odsyłam do tego artykułu na stronie infakt.pl, na której dokładnie wyjaśniono zakres i konsekwencje zmian.

Polski Ład – kiedy i w jakiej formie zacznie obowiązywać?

Tego nie wiedzą nawet najstarsi górale… Projekt zakłada, że większość zmian miałaby obowiązywać od 2022 roku. Przed nami jednak komisje, głosowania, sejm, senat itd… W chwili, w której piszę ten artykuł, rządzący szukają większości dla swoich pomysłów. Trwają też konsultacje społeczne projektu, na które przewidziano zaskakująco mało czasu. Tak duża rewolucja wymaga spokojnego namysłu i szerokiej dyskusji… Tak, wiem – to nie u nas.

Przydał Ci się ten artykuł? Jeśli chcesz możesz mi postawić wirtualną kawę 🙂 Niedawno założyłam sobie profil na portalu Buycoffee, który umożliwia wsparcie internetowego twórcy symboliczną wirtualną kawą, czyli szybkim przelewem (np. Blikiem) w wysokości 5, 10 lub 15 zł. Bez konieczności zakładania jakichś kont, rejestrowania się itd. – mój profil jest TUTAJ.

Artykuły na blogu powstają wyłącznie dzięki Waszemu wsparciu – Gabinet od zaplecza utrzymuje się tylko z środków pochodzących z Waszych zakupów w moim sklepie, a także od niedawna ze wspomnianych wirtualnych kaw. Bardzo dziękuję za każdą cegiełkę, dzięki której mogą powstawać kolejne teksty! 🙂

P.S. Link do artykułu, który zapowiadałam w części dotyczącej walki z szarą strefą pojawi się tutaj.