Czy warto zmienić formę opodatkowania salonu w 2022 roku? Karta podatkowa, ryczałt, skala podatkowa (17 i 32%), podatek liniowy… Czym się kierować, dokonując wyboru?

Zanim zaczniemy, chciałabym przypomnieć Ci o artykułach o Polskim Ładzie, które już pojawiły się na blogu. Wszystkie znajdziesz w specjalnej BAZIE WIEDZY (klik – baza już prawie gotowa, jak tylko skończę, uzupełnię link). Dla naszych dzisiejszych rozważań pomocne będą dwa poniższe teksty:

- Karta podatkowa – dla kogo w 2022 roku? – w tym artykule znajdziesz informacje o tym, kto w 2022 będzie mógł rozliczać się kartą podatkową,

- Ile składki zdrowotnej w 2022 roku zapłacą salony na karcie, ryczałcie, skali i na podatku liniowym? Wyliczenia – w tym artykule omawiam, jak w 2022 roku zmieni się wysokość składek ZUS dla salonów z różnymi formami opodatkowania.

Jeśli jeszcze ich nie czytałaś, koniecznie zajrzyj.

Do kiedy można zmienić formę opodatkowania salonu?

Druga istotna informacja jest taka, że na początku 2022 roku, podobnie jak w poprzednich latach będziesz mogła zmienić formę opodatkowania salonu.

Do kiedy dokładnie?

Formę opodatkowania można zmienić w nieprzekraczalnym terminie do 20 dnia miesiąca następującego po miesiącu, w którym osiągnęłaś pierwszy w roku podatkowym przychód z działalności, czyli np. jeśli w 2022 roku pierwszy przychód osiągnęłaś w styczniu, to formę opodatkowania możesz zmienić tylko do 20 lutego 2022 roku.

Co wziąć pod uwagę rozważając zmianę formy opodatkowania salonu?

Dlaczego wybrałaś aktualną formę opodatkowania?

Rozważania nad zmianą formy opodatkowania warto zacząć od zastanowienia się, dlaczego kiedyś wybrałaś tę, a nie inną formę. Co konkretnie skłoniło Cię do podjęcia danej decyzji? Stwierdziłaś, że będziesz miała niskie koszty i bardziej opłaca Ci się niska stawka ryczałtu? A może jesteś jedyną pracującą osobą w domu i zasady ogólne „przemówiły” do Ciebie tym, że oferują możliwość wspólnego rozliczania?

Spróbuj przypomnieć sobie swoje motywacje, a następnie zweryfikować, czy od czasu podjęcia tamtej decyzji coś się u Ciebie zmieniło. Może wynajęłaś większy lokal, Twoje koszty wzrosły i opłacałoby Ci się zacząć je odliczać? Może to dobry moment, aby wybrać zasady ogólne? A może zarabiasz naprawdę dużo i kusi Cię podatek liniowy?

Wyobraź sobie na chwilę, że Polskiego Ładu nie ma, a decyzję podejmujesz w oparciu o obowiązujące dotychczas przepisy. Byłabyś skłonna rozważyć zmianę formy opodatkowania, czy jesteś raczej za zachowaniem obecnego stanu rzeczy?

Wspominam o tym dlatego, że za chwilę zaczniemy omawiać przykłady z konkretnymi liczbami, kto ile zyska, a kto ile straci na Polskim Ładzie. W chwili, w której zobaczysz, że inna forma opodatkowania zyskuje, a Twoja traci, może pojawić się pokusa dokonania zmiany. Warto jednak głębiej się nad tym zastanowić i sprawdzić, czy ogólnie dana forma byłaby dla Ciebie dobra i czy aby w Twojej formie opodatkowania nawet po zmianach nie zostanie Ci więcej na rękę, niż temu, kto najwięcej zyskuje na Polskim Ładzie.

Mówiąc obrazowo: jeśli mam 10 cukierków i ktoś zje mi jednego z nich, to i tak mam więcej cukierków, niż osoba, która wyjściowo miała 6 cukierków i dostała dwa w bonusie. Ja mam 9, a ona 8.

Właśnie dlatego nasz punkt wyjścia jest bardzo istotny. Punkt wyjścia na starcie działalności i punkt wyjścia teraz, bo jak wcześniej wspomniałam, to mogą być zupełnie dwa różne punkty. To, co opłacało mi się 10 lat temu, niekoniecznie musi mi się opłacać teraz, bo np. zmieniłam lokal na dużo większy (dużo droższy).

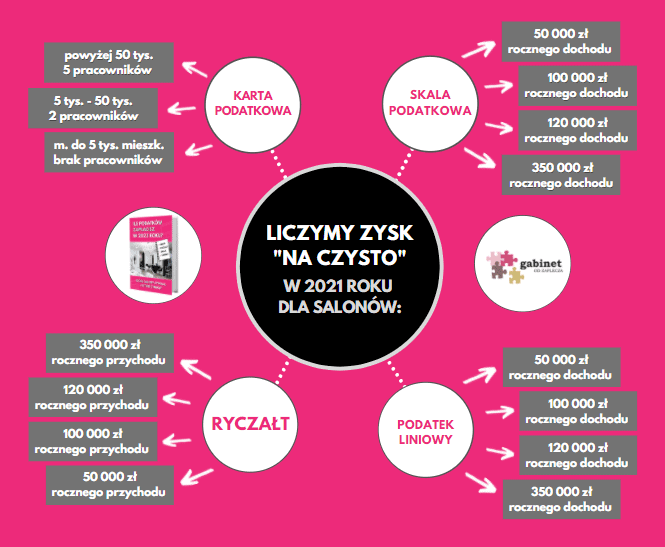

Jak to zrobić w praktyce? Najlepszą metodą jest sprawdzenie, jak Twój zysk wyglądałby na każdej z czterech dostępnych form opodatkowania, czyli ile w całym 2021 roku zostałoby Ci „na rękę” w czterech wariantach: karta podatkowa, ryczałt, skala podatkowa (17 i 32%) i podatek liniowy.

Właśnie tak działamy w e-booku Ile podatków zapłacisz w 2022 roku? Które salony zyskają, a które stracą?, w którym dokładnie liczymy punkt wyjścia dla każdej działalności. Analizujemy sytuację salonów z różnymi zarobkami i formami opodatkowania (15 przykładów) w 2021 roku, żeby mieć bazę do dalszych porównań:

Zyski i straty salonu w 2021 roku – jak wyglądają liczby?

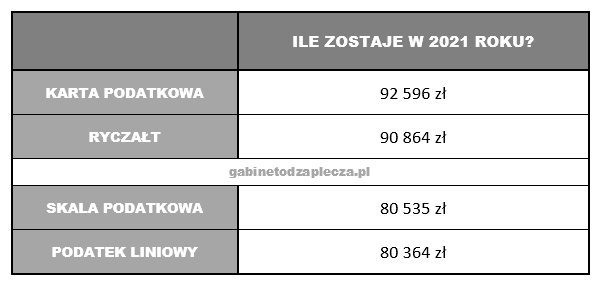

Ok, przejdźmy do konkretnego przykładu – salonu z rocznym przychodem/dochodem w wysokości 100 000 zł. Poniżej widzisz część tabelki zamieszczonej na 196 stronie e-booka. Zbieramy w niej kwoty wyliczone na wcześniejszych stronach i porównujemy sytuację TEGO SAMEGO salonu w 4 różnych rzeczywistościach:

- w 2021 roku na karcie podatkowej,

- w 2021 roku na ryczałcie,

- w 2021 roku na zasadach ogólnych (skala podatkowa 17 i 32%),

- w 2021 roku na podatku liniowym.

Pamiętaj, że jest to tylko podsumowanie wyliczeń dla przykładowego salonu. Samych wyliczeń nie sposób tutaj przedstawić, bo w e-booku zajmują one aż 17 stron (w sumie dla 2021 i 2022 roku, do którego zaraz przejdziemy) – pokazujemy naprawdę dokładnie, co, jak i dlaczego liczymy, abyś zrozumiała, jak to działa i potrafiła wykonać takie obliczenia dla swojego salonu.

Żeby być precyzyjnym, trzeba też podkreślić, że nie bierzemy pod uwagę społecznej składki ZUS i Funduszu Pracy. Między innymi dlatego, że Polski Ład nie wprowadza tutaj żadnych zmian, więc sytuacja w 2021 i 2022 roku będzie podobna (nie licząc tradycyjnej, corocznej podwyżki). Poza tym mamy kilka dostępnych opcji opłacania niższych, ulgowych składek, z chorobową, bez chorobowej, co mocno komplikowałoby sytuację i tworzyło wiele różnych wariantów. Największa rewolucja dotyczy składki zdrowotnej i ona oczywiście jest tutaj uwzględniona.

Co wynika z liczb znajdujących się w tabelce?

- dla salonu z przychodem/dochodem 100 000 zł rocznie w 2021 roku najbardziej opłacalną formą opodatkowania jest karta podatkowa, na której zostaje nam „na czysto” 92 596 zł,

- drugi w kolejności jest ryczałt, na którym zostaje nam 90 864 zł,

- w przypadku skali podatkowej i podatku liniowego kwoty są bardzo podobne z niewielką przewagą dla skali podatkowej.

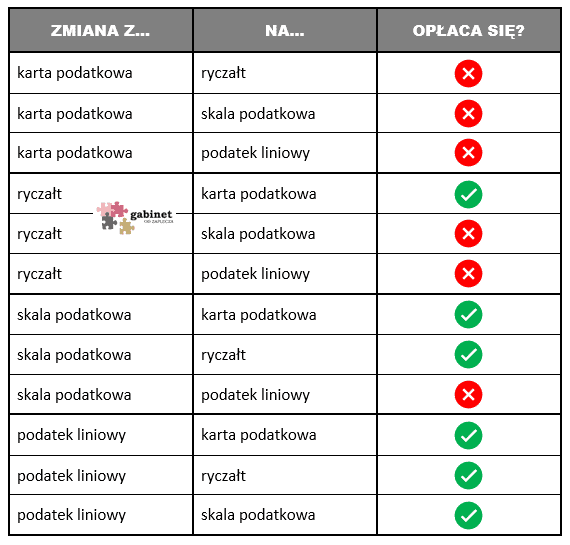

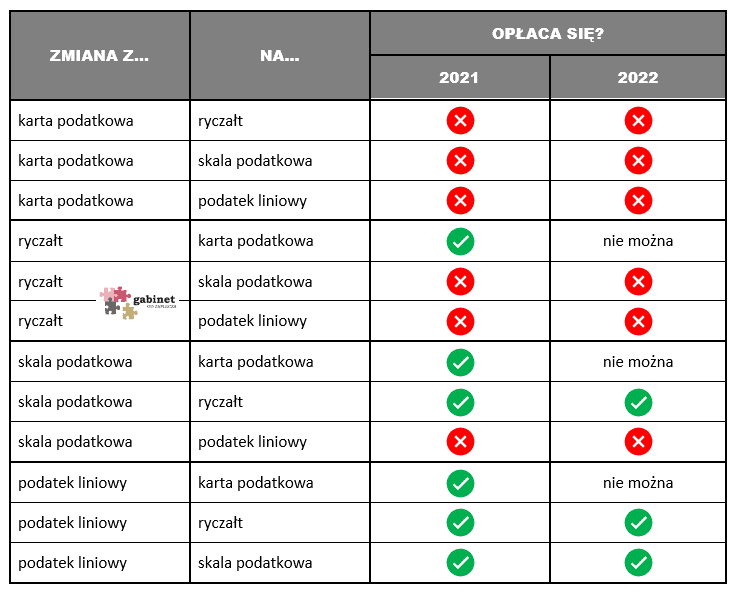

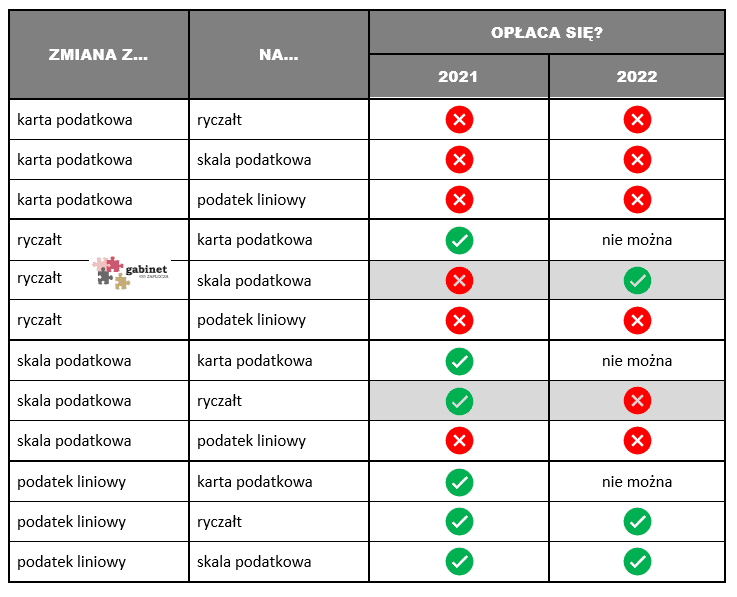

Jeśli właścicielka takiego salonu zastanawiałaby się nad zmianą formy opodatkowania, wyglądałoby to następująco (zielony – opłaca się, czerwony – nie opłaca się):

Pamiętaj jednak, że oprócz powyższych kwot trzeba mieć na uwadze to, o czym pisałam na samym początku, czyli Twoje argumenty przemawiające za wyborem danej formy opodatkowania. Jeśli Twoja sytuacja jest z jakiegoś powodu specyficzna i w związku z tym wybrałaś konkretną formę opodatkowania, to zmiany mogą okazać się niekorzystne.

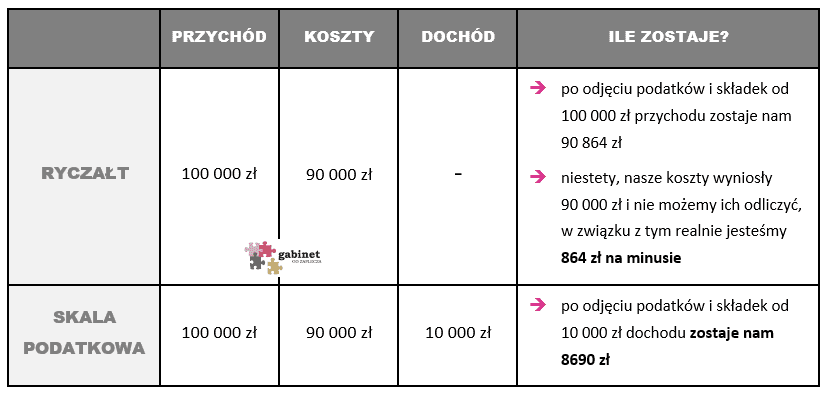

Żeby to wyjaśnić, omówmy ekstremalny przykład: wyobraź sobie, że Twoje koszty sięgają 90% tego, co dostajesz od klientek. W takiej sytuacji, mimo że Twój przychód wynosi 100 000 zł rocznie (od tego liczymy na ryczałcie), to już dochód wyniesie tylko 10 000 zł (od tego liczymy na skali podatkowej).

Oczywiście sytuacja z powyższej tabelki w praktyce raczej nie wystąpi, bo kto przez rok będzie utrzymywał biznes, który jest do tego stopnia nieopłacalny? Chodziło mi jednak o to, żeby ponownie zwrócić Twoją uwagę na to, o czym pisałam na początku, czyli na to, że punktem wyjścia do rozważań o zmianie formy opodatkowania powinno być zastanowienie się, która z form jest dla Ciebie najlepsza nie ze względu na efekty wyliczeń, ale na same zasady rozliczania.

Liczby to dopiero następny krok.

Ryczałt przy przychodzie w wysokości 100 000 zł opłaca się bardziej niż skala podatkowa. Jeśli jednak mamy bardzo duże koszty, to większość przedsiębiorców wybierze skalę podatkową – właśnie ze względu na wysokie koszty – i tutaj mamy już naprawdę dużą różnicę na korzyść skali, w której zostaje nam 8690 zł, podczas gdy na ryczałcie byłybyśmy 864 zł na minusie.

Polski Ład – czy warto coś zmienić?

Po zrobieniu wyliczeń wiesz już, która z form opodatkowania byłaby dla Ciebie najbardziej opłacalna w 2021 roku. Pora sprawdzić, czy po zmianach, które wprowadza Polski Ład, nadal będzie Ci się opłacało to, co w poprzednim roku.

Tutaj znów – trzeba policzyć swoją sytuację, uwzględniając dostępne formy opodatkowania. Różnice mogą być naprawdę spore, bo zmienia się przede wszystkim:

- sposób wyliczania składki zdrowotnej – dla niektórych (karta podatkowa) będzie to stała kwota, która będzie się zmieniała co roku, dla innych również stała kwota, ale jedna z trzech – zależnie od tego, w który przedział wpadniemy (ryczałt), a dla jeszcze innych zupełnie inne miesięczne kwoty zależne od przychodu w poprzednim miesiącu (9% dla skali podatkowej, 4,9% na podatku liniowym),

- brak możliwości odliczenia od podatku części składki zdrowotnej – to niekorzystna zmiana, która negatywnie odbije się na finansach każdego salonu,

- podniesienie pierwszego progu podatkowego, wzrost kwoty wolnej od podatku – ta zmiana z kolei sprawia, że sytuacja salonów rozliczających się na zasadach ogólnych poprawia się, a negatywny wpływ opisanych powyżej zmian częściowo się neutralizuje,

- ulga dla klasy średniej – jak wyżej.

Ok, wróćmy do naszego przykładu – salonu z rocznym przychodem/dochodem w wysokości 100 000 zł. Poniżej widzisz dalszą część tabelki zamieszczonej na 196 stronie e-booka Ile podatków zapłacisz w 2022 roku? Które salony zyskają, a które stracą?. Zbieramy w niej kwoty wyliczone na wcześniejszych stronach i porównujemy sytuację TEGO SAMEGO salonu, ale tym razem już w 8 różnych rzeczywistościach:

- w 2021 roku na karcie podatkowej,

- w 2021 roku na ryczałcie,

- w 2021 roku na zasadach ogólnych (skala podatkowa 17 i 32%),

- w 2021 roku na podatku liniowym,

- w 2022 roku na karcie podatkowej,

- w 2022 roku na ryczałcie,

- w 2022 roku na zasadach ogólnych (skala podatkowa 17 i 32%),

- w 2022 roku na podatku liniowym.

Tak jak wcześniej, porównujemy kwotę, która temu salonowi zostanie „na czysto” po zapłaceniu podatku i składki zdrowotnej.

Porównując 2022 rok do roku poprzedniego, okazuje się, że w tym konkretnym przypadku:

- tracą salony rozliczające się kartą podatkową, ryczałtem i podatkiem liniowym,

- najwięcej traci salon rozliczający się ryczałtem – aż 5721 zł rocznie,

- jedynym, który zyskuje, jest salon rozliczający się wg skali podatkowej,

ale jednocześnie:

- nawet po zmianach najwięcej zostaje w kieszeni właściciela salonu, który jest na karcie podatkowej,

- na drugim miejscu mamy ryczałt, skalę podatkową, a najmniej zostaje w kieszeni właściciela salonu rozliczającego się podatkiem liniowym.

Patrząc na sam zysk/stratę związaną z Polskim Ładem można by było wysnuć wniosek, że warto zmienić formę opodatkowania na skalę podatkową, bo przecież właśnie ten salon jest jedynym, który zyskuje na zmianach. Jeśli jednak przyjrzymy się całości danych, okazuje się, że w najlepszej sytuacji będzie salon, który rozlicza się kartą podatkową, a jeśli to jest niemożliwe (bo na kartę od 2022 przejść nie będzie można), to drugim w kolejności „kandydatem” będzie ryczałt, który jeszcze przed chwilą niemal “znokautował” nas swoimi czerwonymi 5721 zł.

Sprawdźmy, jak zmieni się nasza „tabelka opłacalności”:

W kwestii opłacalności w tym przypadku nic się nie zmieniło.

Dla porównania sprawdźmy jeszcze, jak taka sama tabelka wyglądałaby w przypadku innego salonu, np. takiego z 50 000 zł przychodu/dochodu rocznie.

Tutaj sytuacja jest nieco inna, bo skala podatkowa po zmianach okazuje się bardziej opłacalna niż ryczałt.

To, co Ci pokazałam, to zaledwie mały fragment wyliczeń, a właściwie kilka refleksji dotyczących efektów tych wyliczeń. Jeśli chcesz przeanalizować, jak to wszystko będzie wyglądało w Twojej sytuacji, to zajrzyj do e-booka Ile podatków zapłacisz w 2022 roku? Które salony zyskają, a które stracą? – tylko do 19.12 (niedziela) masz na niego aż 70 zł zniżki (127 zł zamiast 197 zł).

Niezależnie od tego, czy skorzystasz z mojego e-booka, czy z innych źródeł, to naprawdę gorąco zachęcam Cię, żeby pochylić się nad tym tematem.

W ostatnich dniach wiele z Was mocno komentuje w mediach społecznościowych moje poprzednie artykuły o terminalu. W komentarzach często przewija się wątek opłaty za terminal, kilka razy padła kwota miesięcznej opłaty w wysokości 50 zł. Zwróć uwagę, że te 50 zł przemnożone przed 12 miesięcy daje kwotę 600 zł rocznie. Absolutnie nie chodzi mi o to, żeby nie zajmować się tematem terminala – to też jest ważne. Niemniej jednak kwestia wyboru formy opodatkowania wiąże się ze znacznie większymi różnicami – rzędu kilku, kilkunastu, a nawet kilkudziesięciu (przy wyższych przychodach/dochodach) tysięcy złotych rocznie!

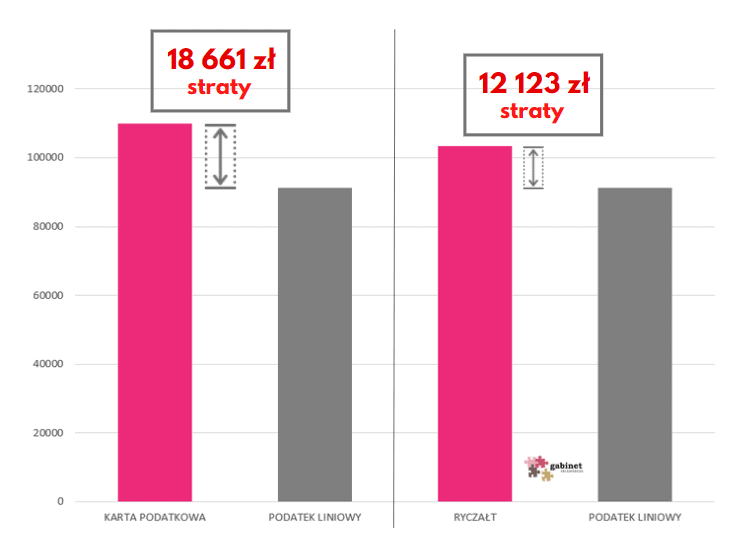

W artykule o składkach ZUS podawałam Ci przykład dotyczący salonu zarabiającego 120 000 zł rocznie. W tym przypadku różnica między najbardziej i najmniej opłacalną formą opodatkowania to aż 18 661 zł rocznie! Jeśli wyłączymy kartę podatkową, na którą od 2022 roku nie będzie można przejść, różnica nieco spada, ale nadal jest ogromna: 12 123 zł rocznie (!) – tu między ryczałtem i podatkiem liniowym.

To znacznie więcej niż te przykładowe 600 zł z terminala.

Wiem, że sprawy związane z księgowością są złożone i już samo to sprawia, że trochę nie mamy ochoty się nimi zajmować, ale myślę, że ten jeden raz naprawdę warto się zebrać i porządnie policzyć, co nam się najbardziej opłaca.

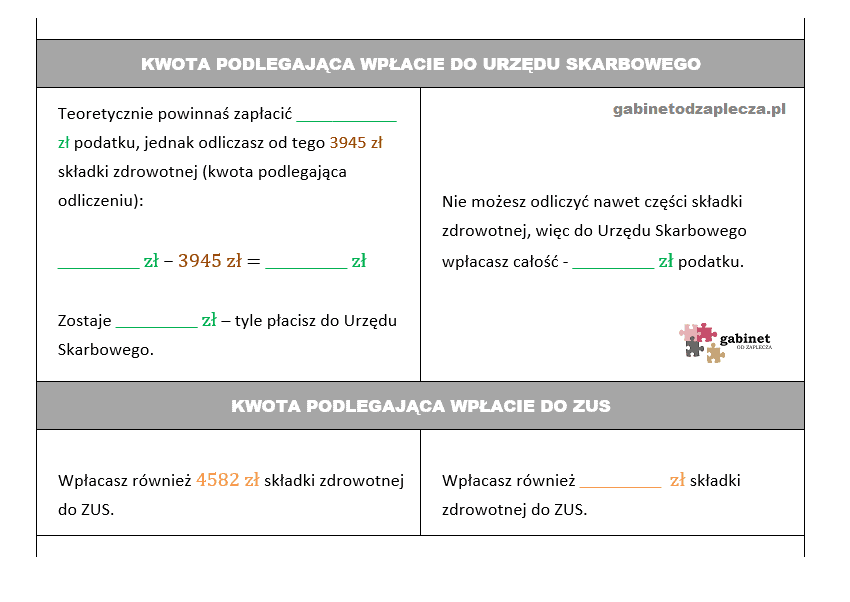

Wspólnie z ekspertką stworzyłyśmy dla Ciebie narzędzie, które maksymalnie tłumaczy i upraszcza te wszystkie wyliczenia, wystarczy spojrzeć na fragment jednej z tabelek z e-booka, którą wypełniasz, aby obliczyć, jak to wygląda u Ciebie. Wszystko, co możliwe, masz uzupełnione. Przy reszcie są dokładne instrukcje, co masz zrobić. Wszystko jest pokolorowane tak, żeby nie myliło się, co aktualnie liczysz.

Po więcej informacji o e-booku wskakuj TUTAJ. Dodam jeszcze tylko, że w e-booku poruszamy również istotny z punktu widzenia rozważań nad zmianą formy opodatkowania temat ulg podatkowych. W 2022 roku część ulg znika, część się zmienia, pojawiają się również nowe ulgi. Warto sprawdzić, z czego ewentualnie będziesz mogła skorzystać.