Mam dla Ciebie tradycyjne zestawienie najważniejszych zmian w podatkach, księgowości i innych formalnościach dla branży beauty!

Podobnie jak w ubiegłych latach podkreślam, że nie jestem księgową. Zebrałam dla Ciebie najważniejsze moim zdaniem informacje. Tam, gdzie temat jest bardziej skomplikowany, załączam linki do szczegółowych artykułów zamieszczonych na portalach zajmujących się tematami księgowości i prawa.

Zaczynamy! 🙂

Zmiany w księgowości 2024 – SPIS TREŚCI

Poniżej znajdziesz listę wszystkich zmian, które omawiam w artykule:

1. Wzrost społecznych składek ZUS

a) zwykłe składki ZUS

b) preferencyjne składki ZUS

2. Wzrost składki zdrowotnej

a) wzrost minimalnej składki zdrowotnej (skala podatkowa, podatek liniowy)

b) wzrost składki zdrowotnej dla osób na ryczałcie

c) wzrost składki zdrowotnej dla osób na karcie podatkowej

3. Wzrost płacy minimalnej

4. Wzrost minimalnej stawki godzinowej

5. Wzrost stawek podatku na karcie podatkowej

a) usługi kosmetyczne

b) usługi fryzjerskie

6. Przesunięcie terminu wejścia w życie obowiązkowego wystawiania faktur w KSeF

7. “Wakacje od ZUS”

8. Podatek minimalny (CIT)

1. Wzrost społecznych składek ZUS

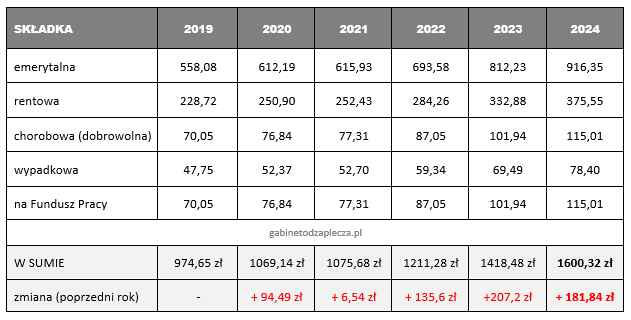

a) zwykłe składki ZUS

W 2023 płaciłyśmy 1418,48 zł składki społecznej. W 2024 roku będziemy płacić 1600,32 zł, czyli o 181,84 zł więcej.

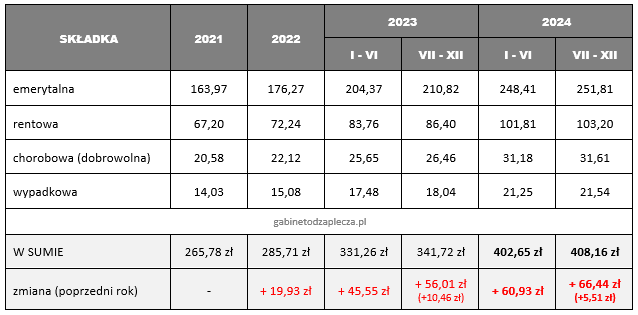

b) preferencyjne składki ZUS

Wzrosną również preferencyjne składki. W 2023 płaciłyśmy 341,72 zł składki społecznej. W 2024 roku będziemy płacić najpierw 402,65 zł (o 60,93 zł więcej niż w 2023) a później 408,16 zł (o 66,44 zł więcej niż w 2023).

Skąd dwie różne wysokości? Preferencyjne składki ZUS liczy się od podstawy, która wynosi 30% wartości minimalnego wynagrodzenia brutto za pracę. W 2024 minimalne wynagrodzenie wzrośnie dwukrotnie, stąd zmiana wysokości składki w drugiej połowie roku.

2. Wzrost składki zdrowotnej

Od wejścia w życie “Polskiego ładu” składki zdrowotne są wyliczane indywidualnie w oparciu o nasze dochody lub przychody. Jest jednak kilka stałych wartości, o których warto wspomnieć.

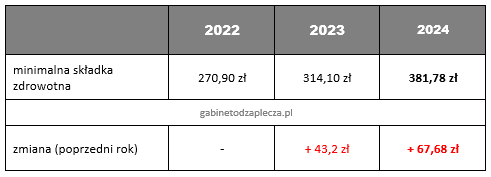

a) wzrost minimalnej składki zdrowotnej (skala podatkowa, podatek liniowy)

Osoby rozliczające się na zasadach ogólnych lub podatkiem liniowym płacą składkę zdrowotną w wysokości 9% lub 4,9% dochodu. Nie jest jednak niestety tak, że jeśli nic nie zarobimy, to nie płacimy. Mamy ustaloną minimalną wysokość składki, którą trzeba zapłacić, nawet jeśli w danym miesiącu nie miałyśmy dochodu.

W 2024 roku wysokość tej minimalnej składki wyniesie 381,78 zł, czyli o 67,68 zł więcej niż w 2023 roku.

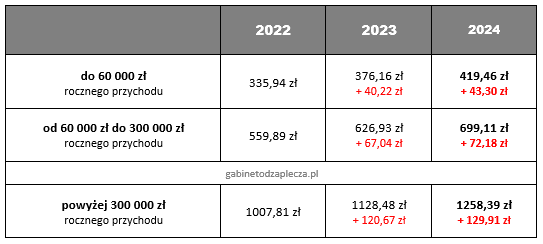

b) wzrost składki zdrowotnej dla osób na ryczałcie

Dla osób rozliczających się w formie ryczałtu składka zdrowotna ma w danym roku stałą wartość, uzależnioną od wysokości przychodu. Dla firm z najniższymi przychodami w 2024 roku składka zdrowotna wzrośnie o 43,30 zł, dla firm z przychodami w przedziale 60-300 tys. zł wzrośnie o 72,18 zł, a firmy z najwyższymi przychodami zapłacą 129,91 zł więcej niż rok wcześniej.

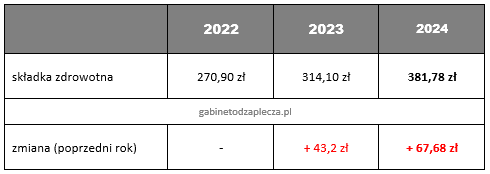

c) wzrost składki zdrowotnej dla osób na karcie podatkowej

Składka zdrowotna dla osób rozliczających się kartą podatkową w 2024 roku również wzrosła do 314,10 zł – zapłacimy więc o 43,2 zł więcej niż w 2023 roku.

Warto przypomnieć, że nowe stawki składek będą nas interesowały dopiero w lutym – w styczniu płacimy składki za grudzień jeszcze w starych wysokościach.

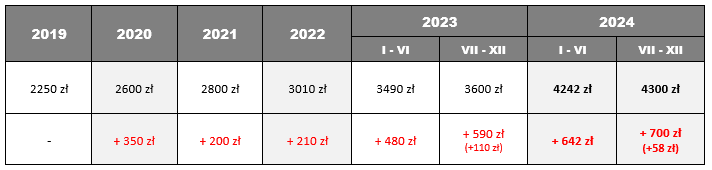

3. Wzrost płacy minimalnej

Minimalne wynagrodzenie w 2024 roku wzrośnie dwa razy:

- od stycznia będzie wynosiło 4242 zł brutto, czyli o 642 zł więcej niż w 2023 roku,

- od lipca będzie wynosiło 4300 zł brutto, czyli o 58 zł więcej niż w poprzednich miesiącach i o 700 zł więcej niż w 2023 roku.

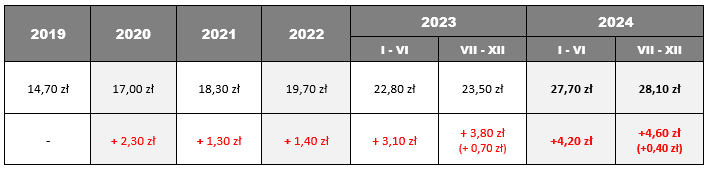

4. Wzrost minimalnej stawki godzinowej

Dwukrotnie wzrośnie również minimalna stawka godzinowa:

- od stycznia będzie wynosiła 27,70 zł brutto, czyli o 4,20 zł więcej niż w 2023 roku,

- od lipca będzie wynosiła 28,10 zł brutto, czyli o 0,40 zł więcej niż w poprzednich miesiącach i o 4,60 zł więcej niż w 2023 roku.

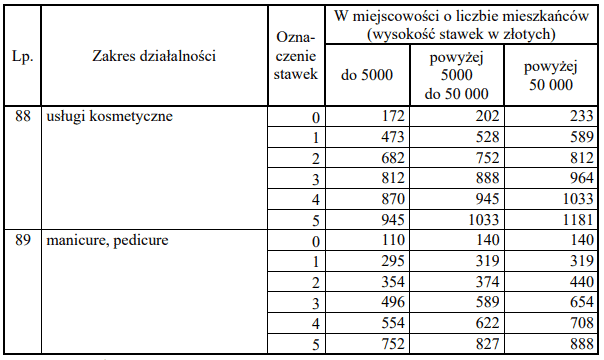

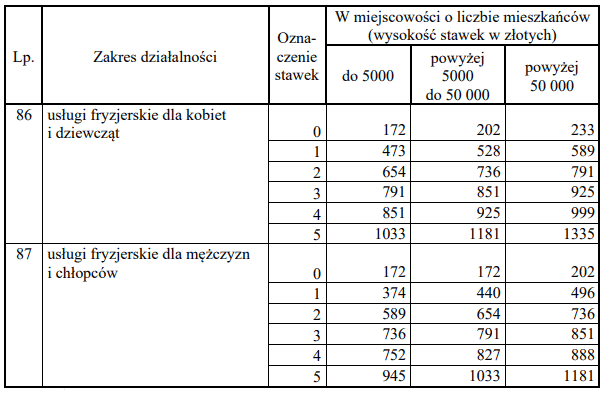

5. Wzrost stawek podatku na karcie podatkowej

Jak co roku, pojawiły się nowe stawki podatku dla osób rozliczających się w ramach karty podatkowej. Temat ten szczegółowo opisałam w tym artykule, więc tutaj zostawię tylko tabelki ze stawkami obowiązującymi w 2024 roku:

a) usługi kosmetyczne

a) usługi fryzjerskie

6. Przesunięcie terminu wejścia w życie obowiązkowego wystawiania faktur w KSeF

Od lipca 2024 miało wejść w życie obowiązkowe wystawianie faktur w KSeF. Na stronie Ministerstwa Finansów (klik) czytamy:

Krajowy Systemu e-Faktur (KSeF), który miał obowiązywać w formie obligatoryjnej od 1 lipca 2024 r., zostanie wdrożony w późniejszym terminie. Ministerstwo Finansów zleci przeprowadzenie zewnętrznego audytu informatycznego dotyczącego KSeF i wskaże nowy termin wdrożenia systemu. Przesuwając termin wdrożenia, resort finansów wziął również pod uwagę opinie przedsiębiorców.

Podatnicy mogą dobrowolnie korzystać z KSeF od 1 stycznia 2022 r. Obowiązek e-fakturowania co do zasady miał wejść w życie 1 lipca 2024 r., a dla małych i średnich firm zwolnionych z VAT od 1 stycznia 2025 r.

“Zdiagnozowaliśmy błędy, które uniemożliwiają wprowadzenie obligatoryjnego KSeF w zakładanym terminie. Dlatego podjąłem decyzję o przeprowadzeniu zewnętrznego audytu informatycznego i przesunięciu terminu wdrożenia obowiązkowego KSeF. System nie wejdzie w życie w 2024 r. Wyniki audytu będą podstawą do wskazania nowego terminu” – powiedział Andrzej Domański, minister finansów.

“KSeF powinien zabezpieczać możliwość działania również podczas błędów czy problemów informatycznych. Przedsiębiorcy muszą mieć komfort prowadzenia działalności gospodarczej i pewność, że wystawione faktury trafią do systemu” – dodał Marcin Łoboda, szef KAS.

Podejmując decyzję o przesunięciu terminu minister finansów wziął pod uwagę stan gotowości projektu, jak również opinie przedsiębiorców.

“Na mnie jako na ministrze finansów ciąży odpowiedzialność nie tylko za dochody budżetu, lecz także za stabilność i przewidywalność prowadzenia działalności gospodarczej w Polsce” – podkreślił minister finansów.

7. “Wakacje od ZUS”

Zgodnie z zapowiedziami nowego rządu, jeszcze w tym roku mają zacząć obowiązywać tzw. wakacje od ZUS. W skrócie ma to polegać na tym, że przedsiębiorcy będą mogli raz w roku nie opłacać składek ZUS.

Trzeba podkreślić, że na razie jest to tylko zapowiedź, myślę jednak, że propozycja jest na tyle atrakcyjna, że warto o niej wspomnieć i śledzić postępy prac nad tym rozwiązaniem. Szczegółów niestety jeszcze nie znamy, wstawiam więc uzupełniająco informację opublikowaną (klik) na stronie Ministerstwa Rozwoju i Technologii. Jak pojawią się szczegóły, to oczywiście Was poinformuję. Mnie w sumie najbardziej interesuje, czy będzie to dotyczyć wszystkich składek, czy może tylko składki społecznej.

Minister rozwoju i technologii Krzysztof Hetman przedstawił wczoraj na Radzie Ministrów informację o nowym rozwiązaniu ułatwiającym prowadzenie własnego biznesu w Polsce. To tzw. wakacje składkowe od ZUS. Zakładamy, że zaczną one obowiązywać jeszcze w tym roku.

Rząd chce umożliwić najmniejszym przedsiębiorcom – wpisanym w bazę CEIDG, skorzystanie raz w roku z miesięcznych wakacji od składek ZUS.

“Na Radzie Ministrów przyjęliśmy informację ministra Hetmana, która zakłada, że projekt ustawy do końca marca trafi do Sejmu – tak, aby każdy mikroprzedsiębiorca i każdy samozatrudniony mógł wybrać jeden miesiąc w roku wolny od składki ZUS” – mówił na konferencji prasowej w KPRM premier Donald Tusk.

Ma to być dobrowolne rozwiązanie – przedsiębiorca sam zdecyduje, czy będzie chciał z niego skorzystać. Dodatkowo sam wybierze miesiąc wolny od składek ZUS. Za przedsiębiorcę składkę zapłaci budżet państwa, tak by zachować ciągłość opłacania składek i żeby nikt nie stracił w przyszłości na wysokości emerytury.

“Wspólnie z Zakładem Ubezpieczeń Społecznych i Ministerstwem Finansów przygotowujemy rozwiązanie, które jest spełnieniem jednego z postulatów rządowej umowy koalicyjnej. Jednocześnie wychodzimy naprzeciw ważnemu postulatowi przedsiębiorców, którzy dotkliwie odczuli skutki wzrostu cen, a co za tym idzie kosztów prowadzenia działalności gospodarczej, które miały miejsce w ostatnich latach” – podkreśla szef MRiT Krzysztof Hetman.

Szczegóły rozwiązania będą niebawem omawiane nie tylko z instytucjami państwowymi, ale także z partnerami społecznymi. Celem jest, by projekt rządowy trafił do Sejmu RP jeszcze w marcu 2024 r. i zaczął obowiązywać jeszcze w tym roku.

8. Podatek minimalny (CIT)

Temat dotyczy bardzo wąskiej grupy firm, więc pozwolę sobie zacytować fragment artykułu (klik) ze strony pit.pl i zainteresowanych odesłać do całości:

W ramach reformy podatkowej zwanej Polskim ładem wprowadzono minimalny podatek dochodowy CIT. Zmiany zaczną obowiązywać już od stycznia 2024 roku, a firmy zapłacą nową daninę po raz pierwszy w 2025 roku, jeżeli będą mieć straty podatkowe lub nie przekroczą 2-proc. progu rentowności (udziału dochodów w przychodach).

Zebranie dla Ciebie tych wszystkich informacji zajęło mi sporo czasu. Jeśli doceniasz moją pracę i chciałabyś, żeby pojawiało się więcej takich treści, możesz postawić mi wirtualną kawę – KLIK