W najbliższych miesiącach czeka nas sporo zmian w podatkach i składkach. Najważniejsze z nich to “wakacje” od ZUS, zmiana sposobu naliczania składki zdrowotnej oraz obniżenie VAT na usługi kosmetyczne z 23% na 8%. Co ma już konkretną datę wejścia w życie, a co nadal pozostaje w sferze planów i zapowiedzi? Jakie są główne założenia tych zmian?

Artykuł jest długi, dlatego zrobiłam spis treści:

1. “WAKACJE” OD ZUS (klik)

- Na czym będą polegały “wakacje” od składki społecznej ZUS?

- Co będzie trzeba zrobić, żeby skorzystać z “wakacji” od składki społecznej?

2. ZMIANA SPOSOBU WYLICZANIA SKŁADKI ZDROWOTNEJ (klik)

- Składka zdrowotna dla salonów na skali podatkowej

- Składka zdrowotna dla gabinetów na podatku liniowym

- Składka zdrowotna dla salonów na ryczałcie

- Składka zdrowotna dla gabinetów na karcie podatkowej

3. OBNIŻENIE VAT Z 23% NA 8% (klik)

- Co znalazło się w rozporządzeniu obniżającym VAT dla branży beauty?

- Które usługi kosmetyczne będą miały obniżony VAT 8%?

- Czego nie obejmuje obniżka VAT dla branży beauty?

- Co, jeśli jakiejś usługi nie ma na żadnej z tych list? Co, jeśli mam wątpliwości, czy moja usługa zalicza się do którejś z tych grup?

- Co z VAT-em na kosmetyki?

1. “WAKACJE” OD ZUS

Na stronie Ministerstwa Rozwoju i Technologii (klik) pojawiła się informacja na temat założeń tzw. wakacji od ZUS. Z komunikatu dowiadujemy się, że:

Ministerstwo Rozwoju i Technologii wspólnie z Zakładem Ubezpieczeń Społecznych przygotowało projekt przepisów, które wprowadzają wakacje składkowe dla przedsiębiorców. Będą mogli skorzystać z nich najmniejsi przedsiębiorcy (w odniesieniu tylko do swoich składek), wpisani do bazy CEIDG, którzy odprowadzają składki na własne ubezpieczenia oraz za nie więcej niż 9 ubezpieczonych, oprócz samych siebie.

Na czym będą polegały “wakacje” od składki społecznej ZUS?

Trzeba podkreślić, że na razie są to zapowiedzi, więc wiele może się zmienić. Zobaczmy jednak, jakie są plany rządzących:

Dzięki wakacjom właściciel firmy wpisanej do CEIDG dostanie możliwość zwolnienia w jednym dowolnym miesiącu roku z obowiązku opłacania składek na ubezpieczenia społeczne, Fundusz Pracy i Fundusz Solidarnościowy.

Wakacje składkowe nie będą miały wpływu na uprawnienie do zasiłku chorobowego ani na wysokość świadczeń emerytalno-rentowych. Składki zostaną sfinansowane z budżetu państwa.

Rozwiązanie, jakie proponujemy, dotyczy wakacji od ubezpieczeń społecznych. Nie będzie ono obowiązywać osób, które wykonują działalność na rzecz swoich byłych pracodawców. Zastrzeżenie takie ma zabiegać tzw. „wypychaniu” pracowników na samozatrudnienie.

Wakacje dotyczą składek na ubezpieczenia społeczne przedsiębiorcy w odniesieniu do niego samego (nie do osób przez niego ubezpieczanych, np. współpracujących czy jego pracowników).

Korzystając z wakacji, przedsiębiorca nie będzie musiał zawieszać własnej działalności. Oznacza to, że przedsiębiorca w danym okresie nadal będzie mógł m.in. uzyskiwać z niej przychody (roczne przychody nie mogą przekroczyć 2 mln euro).

Co będzie trzeba zrobić, żeby skorzystać z “wakacji” od składki społecznej?

Aby skorzystać z rozwiązania, przedsiębiorca będzie musiał złożyć wniosek do ZUS-u w miesiącu poprzedzającym wybrany przez siebie miesiąc. Przykładowo, jeśli będzie chciał, by to grudzień był miesiącem wolnym od składek na ubezpieczenia społeczne, wniosek powinien złożyć do ZUS-u w listopadzie.

Wniosek będzie można złożyć wyłącznie za pomocą profilu teleinformatycznego ZUS w formie dokumentu elektronicznego. Wniosek złożony poza wskazanym okresem czasowym lub gdy dojdzie do zgonu wnioskodawcy przed jego rozpatrzeniem, nie zostanie rozpatrzony. Informacja o tym fakcie będzie dostępna w systemie teleinformatycznym.

Z wakacji składkowych będą mogli skorzystać przedsiębiorcy niezależnie od formy rozliczania podatku dochodowego (PIT, ryczałt, karta podatkowa). Wsparcie będzie udzielane w trybie pomocy de minimis.

Przedsiębiorcy muszą też pamiętać o obowiązku złożenia deklaracji rozliczeniowej i imiennych raportów miesięcznych za miesiąc korzystania z wakacji składkowych. Obowiązujący termin jest taki sam jak w przypadku innych przedsiębiorców tzn. do 20. dnia następnego miesiąca.

Jak pojawią się konkretne projekty przepisów, będę was informować.

2. ZMIANA SPOSOBU WYLICZANIA SKŁADKI ZDROWOTNEJ

Na stronie Ministerstwa Finansów (klik) pojawiły się założenia planowanych zmian w sposobie wyliczania składki zdrowotnej. Z komunikatu dowiadujemy się, że zmiany mają wejść w życie od 1 stycznia 2025 roku i być korzystne aż dla 93% wszystkich przedsiębiorców PIT. Zlikwidowany też zostanie absurd płacenia składki zdrowotnej od zbycia środków trwałych.

Co konkretnie się zmieni? Sprawdźmy, jakie są propozycje dla poszczególnych form opodatkowania,

a) Składka zdrowotna dla salonów na skali podatkowej

Składka będzie wynosić 9% z 75% płacy minimalnej, czyli około 310 zł miesięcznie (w warunkach roku 2025).

Rozwiązanie to upraszcza system, daje stabilność i przewidywalność prowadzenia działalności gospodarczej. Nie będzie wymagało dodatkowych rozliczeń, czy ewidencji, ani płacenia składki od zbywanych środków trwałych. Wysokość składki będzie stała, niezależna od osiąganego dochodu.

b) Składka zdrowotna dla gabinetów na podatku liniowym

Osoby, których dochody miesięczne nie przekroczą 2-krotności prognozowanego przeciętnego wynagrodzenia, zapłacą składkę zdrowotną, taką samą jak osoby rozliczające się na skali podatkowej tj. w wysokości 9% od podstawy stanowiącej 75% minimalnego wynagrodzenia. W stosunku do obecnego systemu zyskają co najmniej ok. 100 zł miesięcznie (w warunkach 2025 r.). Wraz ze wzrostem dochodów (do 2-krotności przeciętnego wynagrodzenia) ich korzyść na niższej składce będzie rosła i wyniesie maksymalnie ok. 530 zł miesięcznie.

Osoby, których dochody przekroczą 2-krotność prognozowanego przeciętnego wynagrodzenia zapłacą składkę zdrowotną w wysokości 4,9% od nadwyżki uzyskanych dochodów powyżej 2-krotności prognozowanego przeciętnego wynagrodzenia w gospodarce narodowej.

Umożliwimy również tym przedsiębiorcom niewykazywanie dochodu ze zbycia środka trwałego.

Zostanie uchylona możliwość odliczania (części) składek zdrowotnych w PIT.

c) Składka zdrowotna dla salonów na ryczałcie

Przedsiębiorcy na ryczałcie, którzy uzyskają przychody miesięczne w wysokości nieprzekraczającej 4-krotności prognozowanego przeciętnego wynagrodzenia, zapłacą (w warunkach roku 2025) około 310 zł miesięcznie (9% od 75% minimalnego wynagrodzenia, przez co zyskają z uwagi na zmniejszenie podstawy naliczenia składki zdrowotnej).

W zakresie przychodów przekraczających 4-krotność prognozowanego przeciętnego wynagrodzenia przedsiębiorcy na ryczałcie zapłacą minimalną składkę (w kwocie 9% od 75% minimalnego wynagrodzenia) oraz 3,5% od nadwyżki ponad 4-krotność prognozowanego przeciętnego wynagrodzenia.

Przedsiębiorcy ci nie będą musieli wykazywać przychodów ze zbycia środków trwałych.

Zostanie uchylona możliwość odliczania (części) składek zdrowotnych w PIT.

d) Składka zdrowotna dla gabinetów na karcie podatkowej

Wszyscy przedsiębiorcy opłacający podatek PIT na karcie podatkowej zyskają na zmianie polegającej na obniżeniu składki zdrowotnej liczonej jako 9% od podstawy stanowiącej 75% minimalnego wynagrodzenia (obecnie składka wynosi 9% od 100% minimalnego wynagrodzenia). W tym przypadku również zostanie uchylona możliwość odliczania (części) składek zdrowotnych od PIT.

Podobnie jak w przypadku “wakacji” od składki społecznej, zmiany w sposobie naliczania składki zdrowotnej są na razie jedynie propozycją, która może ulec zmianie. Jak pojawią się konkretne projekty przepisów, będę was informować.

3. OBNIŻENIE VAT Z 23% NA 8%

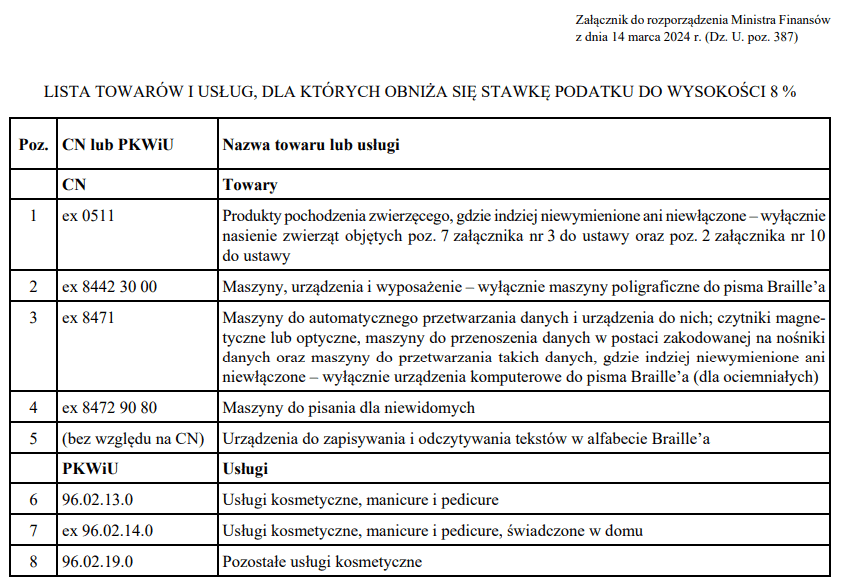

W Dzienniku Ustaw (klik) opublikowano Rozporządzenie Ministra Finansów z dnia 14 marca 2024 r. zmieniające rozporządzenie w sprawie obniżonych stawek podatku od towarów i usług obniżające stawkę podatku VAT na zabiegi kosmetyczne z 23% do 8%.

Co znalazło się w rozporządzeniu obniżającym VAT dla branży beauty?

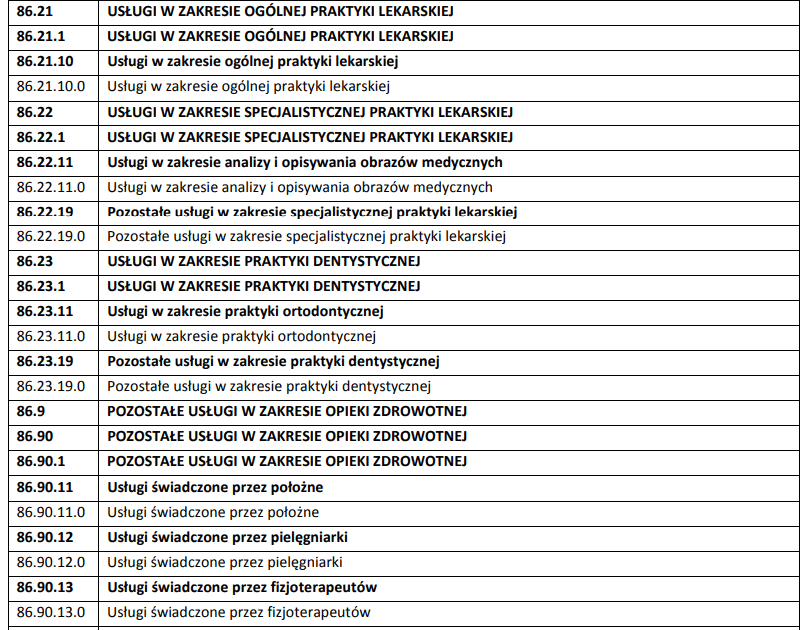

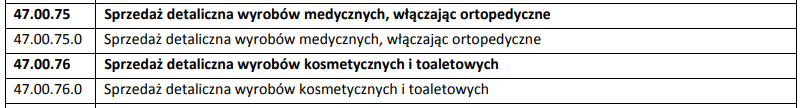

W rozporządzeniu zamieszczono załącznik, w którym wymieniono usługi, dla których stawka VAT będzie wynosiła 8%:

Jak rozszyfrować tę tabelkę?

Które usługi kosmetyczne będą miały obniżony VAT 8%?

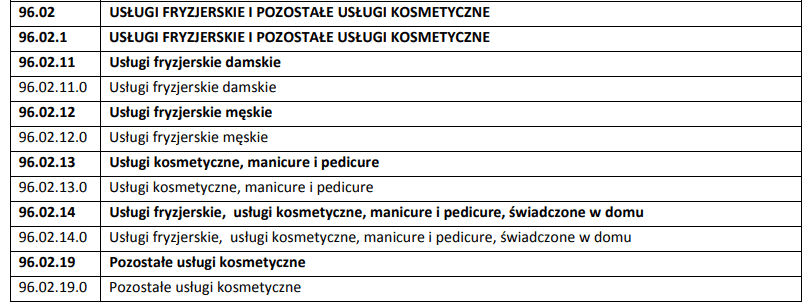

Zacznijmy od wyjaśnienia zamieszczonego w tabelce skrótu “PKWiU”. Na stronie Głównego Urzędu Statystycznego (klik) czytamy:

Polska Klasyfikacja Wyrobów i Usług (PKWiU 2015) została wprowadzona Rozporządzeniem Rady Ministrów z dnia 4 września 2015 r. (DZ. U. z 2015 r. poz. 1676) do stosowania od dnia 1 stycznia 2016 r., w statystyce, ewidencji i dokumentacji oraz rachunkowości, a także w urzędowych rejestrach i systemach informacyjnych administracji publicznej.

Zgodnie z rozporządzeniem wprowadzającym, w ewidencji i dokumentacji oraz rachunkowości, a także w urzędowych rejestrach i systemach informacyjnych administracji publicznej, do dnia 31 grudnia 2016 r. stosuje się równolegle Polską Klasyfikację Wyrobów i Usług (PKWiU) wprowadzoną rozporządzeniem Rady Ministrów z dnia 29 października 2008 r. (Dz. U. Nr 207, poz. 1293, z późn. zm.).

Do celów:

1) opodatkowania podatkiem od towarów i usług,

2) opodatkowania podatkiem dochodowym od osób prawnych, podatkiem dochodowym od osób fizycznych oraz zryczałtowanym podatkiem dochodowym w formie ryczałtu od przychodów ewidencjonowanych oraz karty podatkowej – do dnia 31 grudnia 2017 r. stosuje się Polską Klasyfikację Wyrobów i Usług wprowadzoną rozporządzeniem Rady Ministrów z dnia 29 października 2008 r. w sprawie Polskiej Klasyfikacji Wyrobów i Usług (PKWiU).

Upraszczając: mamy jakiś rejestr, w którym są umieszczone usługi i przypisane im kody. Dzięki temu łatwiej wskazywać, np. w przepisach podatkowych, jakiego rodzaju usług dotyczą dane przepisy.

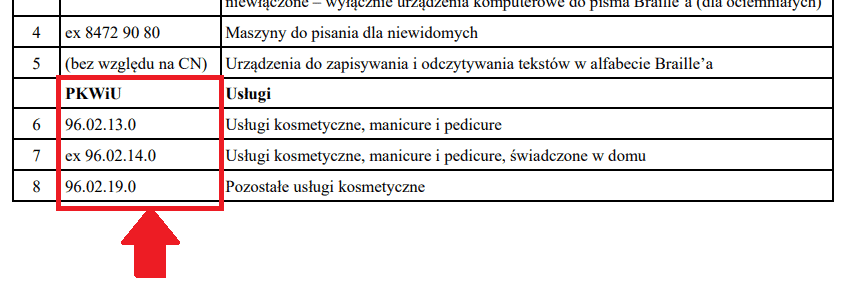

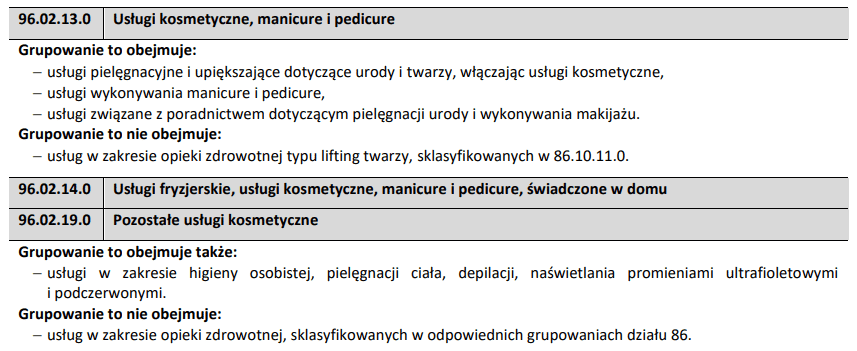

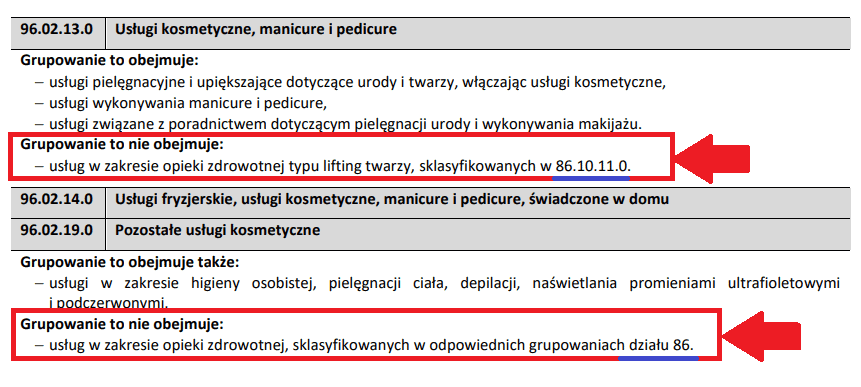

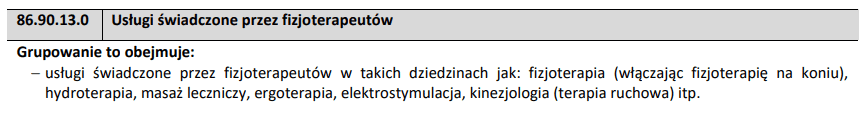

Sprawdźmy więc, co dokładnie jest w PKWiU na temat tych 3 kodów, które znalazły się w załączniku do rozporządzenia.

W Rozporządzeniu Rady Ministrów z dnia 4 września 2015 r. w sprawie Polskiej Klasyfikacji Wyrobów i Usług (PKWiU) (klik) również mamy tabelkę, ale nie dowiadujemy się z niej niestety, co dokładnie wchodzi w zakres wymienionych rodzajów usług.

Nieco więcej wiedzy dostarczają nam Wyjaśnienia do Polskiej Klasyfikacji Wyrobów i Usług (PKWiU 2015) – wersja z dnia 25.03.2019 r. opublikowane na stronie Głównego Urzędu Statystycznego (klik):

Obniżka VAT obejmuje więc:

- usługi pielęgnacyjne i upiększające dotyczące urody i twarzy, włączając usługi kosmetyczne,

- usługi wykonywania manicure i pedicure,

- usługi związane z poradnictwem dotyczącym pielęgnacji urody i wykonywania makijażu,

- usługi w zakresie higieny osobistej, pielęgnacji ciała, depilacji, naświetlania promieniami ultrafioletowymi

i podczerwonymi.

Zmiana stawki VAT już weszła w życie i będzie obowiązywać od 1 kwietnia.

Czego nie obejmuje obniżka VAT dla branży beauty?

Obniżka VAT dla branży beauty nie obejmuje:

- usług wyłączonych z wymienionych kodów,

- usług z niewymienionych kodów.

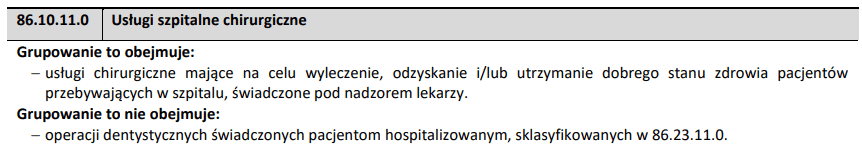

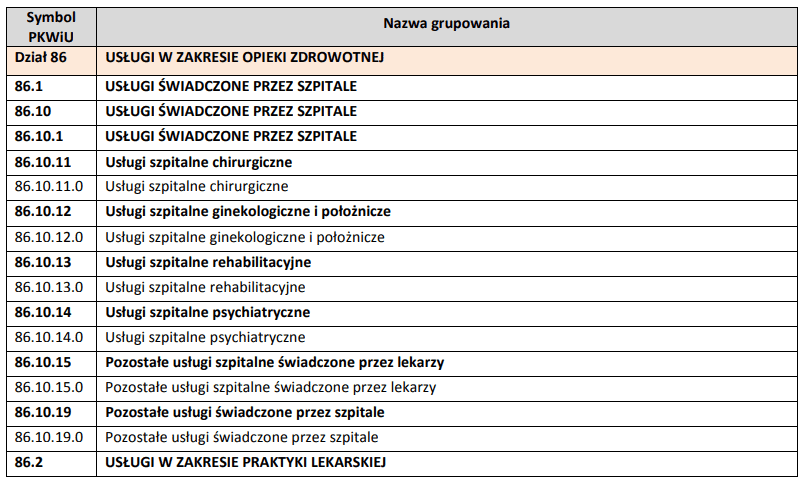

a) Usługi wyłączone z wymienionych kodów

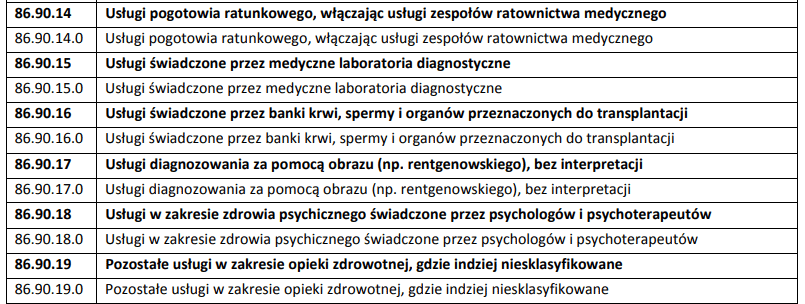

Sprawdźmy, co oznaczają wskazane kody:

(jest tego sporo, więc wkleiłam same kody, gdyby ktoś był zainteresowany szczegółami – odsyłam do Wyjaśnień do Polskiej Klasyfikacji Wyrobów i Usług – klik)

b) usługi z niewymienionych kodów

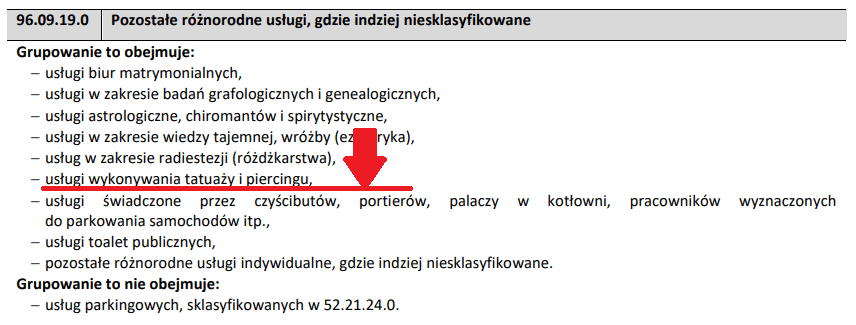

Tutaj sprawa jest oczywista: jeśli czegoś nie wymieniono na liście usług z obniżonym VAT-em, to w zakresie tej usługi nic się nie zmienia. Myślę jednak, że warto pokazać inne kody niewymienione w rozporządzeniu, bo te wymienione są dość ogólne i pewnie będzie sporo wątpliwości w stylu: czy mój zabieg się zalicza do tej grupy?

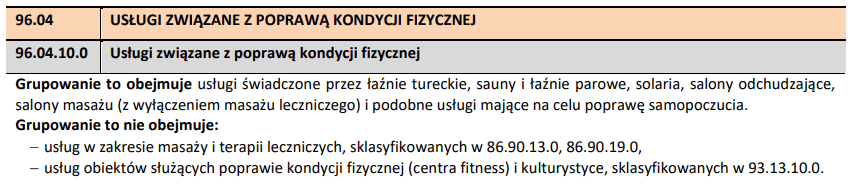

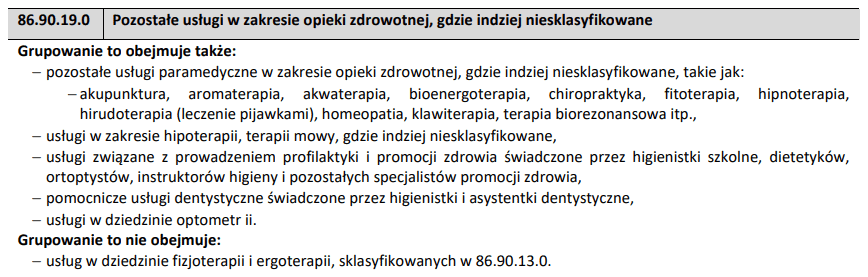

Zerknijmy sobie więc na opisy kodów, które nie zostały wymienione (i zmiany ich nie obejmują) oraz są w jakiś sposób związane z branżą beauty:

Plus oczywiście fryzjerstwo, na które VAT również się nie zmienia, choć tutaj akurat nie musi, bo od dawna już obowiązuje stawka w wysokości 8%.

Co, jeśli jakiejś usługi nie ma na żadnej z tych list? Co, jeśli mam wątpliwości, czy moja usługa zalicza się do którejś z tych grup?

Niestety w tej chwili nie mamy żadnych dodatkowych źródeł informacji, więc rozsądnym wyjściem wydaje mi się zwrócenie się o Indywidualną interpretację podatkową. Na TEJ rządowej stronie znajdziesz instrukcję, jak i gdzie się o taką informację zwrócić oraz ile to trwa i ile kosztuje. Ok, zaspojleruję: 40 zł, chyba że pytasz o kilka spraw, to wtedy odpowiednio więcej.

Gdyby pojawiły się jakieś nowe oficjalne informacje uszczegóławiające listy zabiegów, to oczywiście podzielę się nimi z Wami.

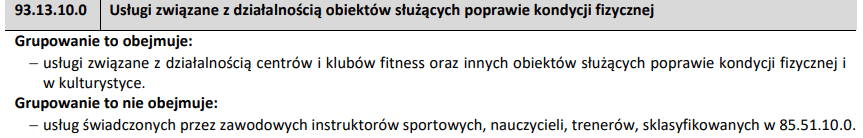

Co z VAT-em na kosmetyki?

Tutaj nic się nie zmienia. Kosmetyki nie zostały wymienione w załączniku do Rozporządzenia Ministra Finansów z dnia 14 marca 2024 r. zmieniające rozporządzenie w sprawie obniżonych stawek podatku od towarów i usług. Mają również zupełnie inny kod, niż usługi kosmetyczne:

Napisanie tego artykułu wymagało sporo pracy. Jeśli możesz, wesprzyj mnie wirtualną kawą – KLIK, żebym mogła tworzyć więcej takich treści. Możesz też zostać moją Patronką na portalu Patronite – KLIK.

Zapraszam Cię również do mojego sklepu, w którym znajdziesz mnóstwo przydatnych materiałów na temat marketingu, zarządzania i finansów salonu, a także obowiązujących regulacji prawnych. Przejrzyj dostępne e-booki, kursy online i wzory dokumentów: KLIK.